在中国光伏版图上,隆基绿能不仅是一家龙头企业,更是一个巨大的风向标。

2025年10月,隆基绿能披露了三季报,依旧亏损。紧接着11月,隆基就宣布了一项“虽迟但到”的并购——收购精控能源进军储能。

隆基这“一亏一买”之间,市场的信号已经非常明确:单一维度的规模内卷已经走到尽头,中国光伏正在经历一场产业生死的“反内卷”自救。

曾几何时,光伏是中国制造的名片,但随着组件价格跌破成本线,行业正在亏损的泥潭里步履维艰。

作为曾经的“光伏茅”,隆基绿能的市值从2021年的峰值5400亿元大幅缩水至2025年11月24日收盘的1422亿元,累计蒸发约3900亿元。

几千亿市值灰飞烟灭,再加上隆基绿能2025年前三季度的表现,正是这场惨烈内卷最真实的写照。

01

内卷代价的具象化

隆基绿能2025年三季报的数据,是全行业“流血”的缩影。

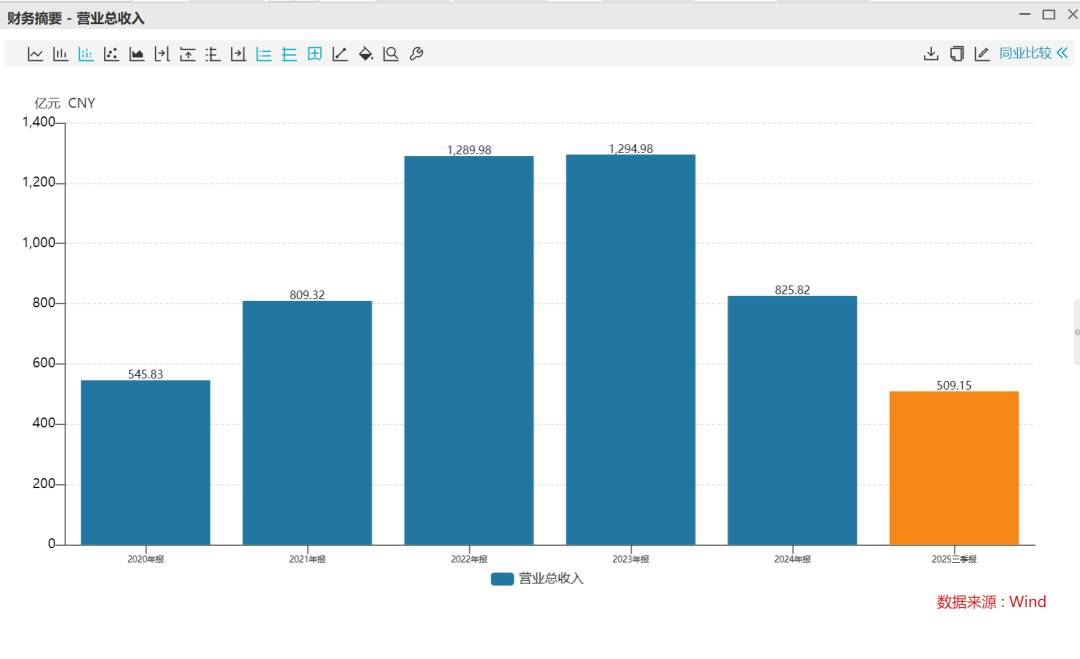

2025年前三季度,隆基绿能实现营收509.15亿元,同比下降13.1%;归母净利润亏损34.03亿元。第三季度单季营收181.01亿元;单季度归母净利润亏损8.34亿元。

尽管相较于2024年同期,隆基绿能亏损幅度有所收窄(Q3单季亏损8.34亿元,环比减亏),但“失血”状态仍未终止。

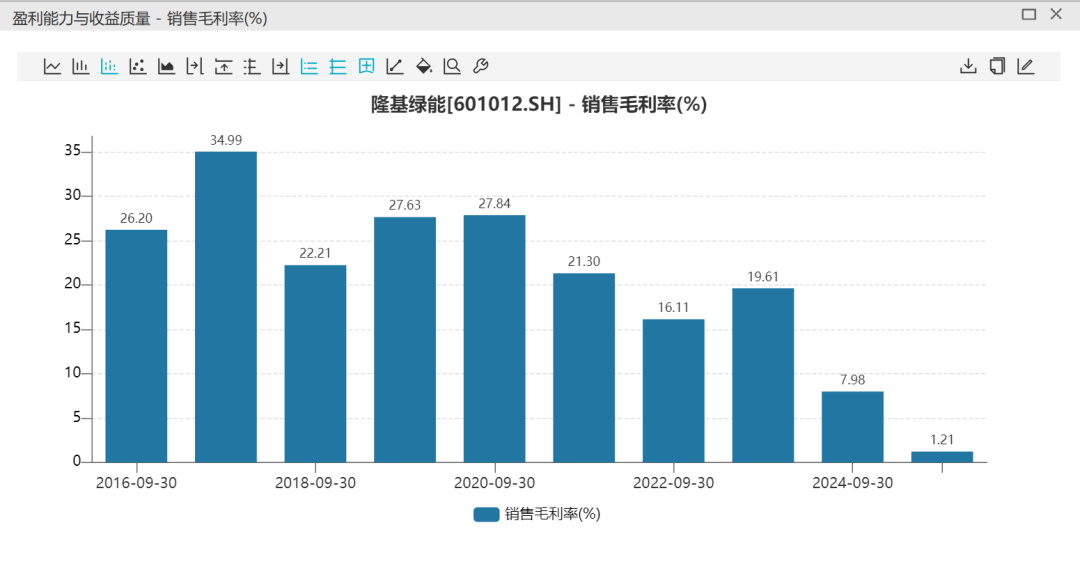

更令人心惊的是毛利率。数据显示,2025年前三季度公司毛利率仅为1.21%,较去年同期下降了6.77个百分点,处在近10年的最低点。

这意味着,在剔除极低的管理成本后,隆基绿能卖光伏组件几乎是在做慈善。

事实上,在三季报中,隆基绿能亏损的很大一部分原因来自于资产减值。

数据显示,2024年全年计提资产减值损失高达87.01亿元,2025年前三季度又继续计提近20.7亿元。

连续的大额计提,不仅是因为硅片、组件价格的暴跌,更是因为技术路线从PERC向BC/TOPCon切换过程中,旧产能和旧库存的价值毁灭。

但客观的说,这不仅仅是隆基一家的问题。

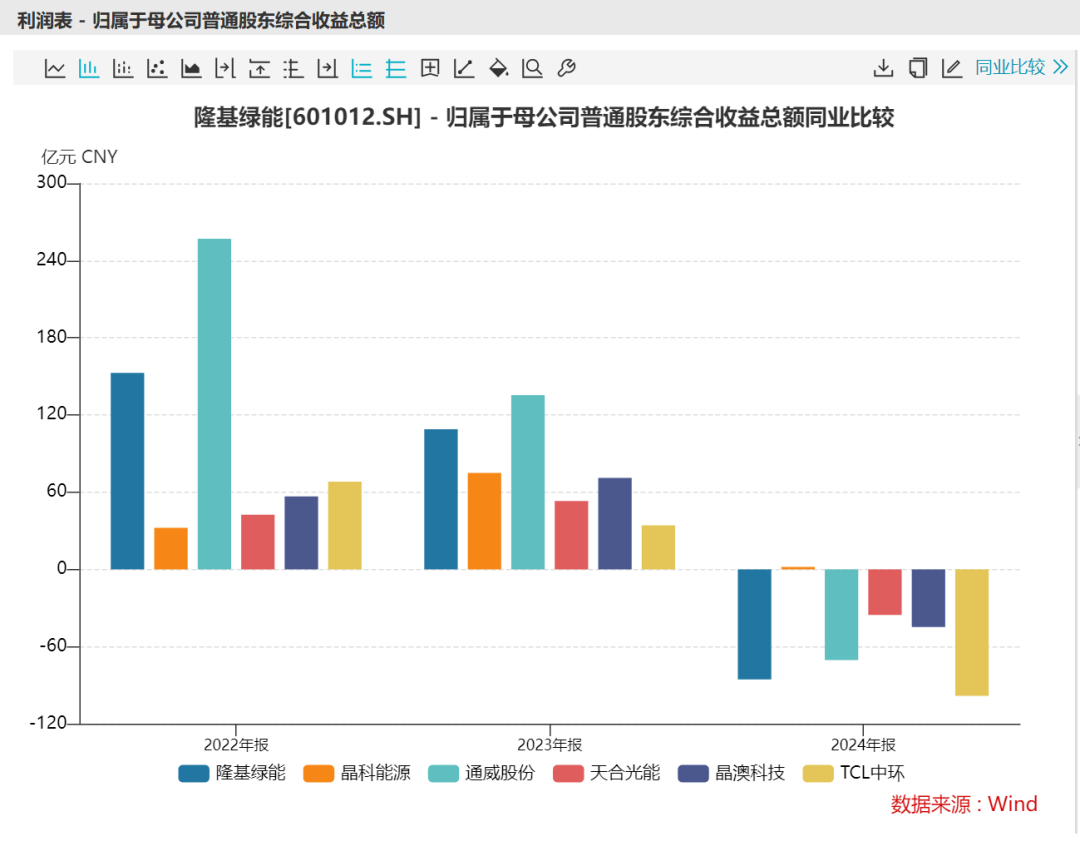

翻开2024年至2025年的行业成绩单,由于产业链价格非理性下跌,曾经赚得盆满钵满的巨头们无一幸免。

如图:

TCL中环:2024年归母净利润亏损高达98.18亿元,成为当年的“亏损王”;2025年前三季度,继续巨亏58.16亿。

晶科能源:2024年归母净利润仅为1.91亿元,2025年前三季度巨亏39.42亿元

……

数据的背后是残酷的现实。当全产业链产能过剩,价格战打到成本线以下,硅片价格暴跌80%,组件价格被砍到不及1元/W,头部企业开工率降至50%。

连行业成本控制之王,隆基都只有不到2%的毛利,其他企业的生存状况可想而知。

02

反内卷刻不容缓

中国光伏产业曾用二十年时间做到了全球全产业链的绝对优势。但如今,这场以“价格战”为核心的低维度内卷,正在侵蚀这一战略产业的根基。

当行业前四名的企业利润大幅缩水,当“卖一瓦亏一瓦”成为常态,这种建立在低价倾销基础上的“内卷”,正在摧毁中国光伏产业积累多年的资本储备和研发能力。

内卷带来的第一个连锁反应,不是亏损,而是信任链条的断裂与生态系统的崩塌。

一直以来,光伏行业不仅卷死了二三线组件厂,现在压力已经传导至设备端。

近期,行业内就爆出了一则极具象征意义的案件:光伏设备龙头捷佳伟创以侵犯知识产权为由起诉了其核心大客户隆基绿能。

在商业逻辑中,产业链上下游本是“鱼水关系”,通常会极力维护核心客户。然而,设备商如今不惜对簿公堂,折射出的是在极度内卷下,设备企业面临订单萎缩、回款艰难的生存焦虑。

根据三季报数据显示,今年前三季度21家设备企业应收账款合计525.70亿元,同比增长6.94%,甚至与2024年末相比高出10.64%。

内卷带来的第二个连锁反应,是价格战战胜了技术战。

为了在价格战中活下去,光伏企业被迫削减不仅关乎未来、更关乎生死的研发投入。

以隆基绿能为例。隆基前三季度归母净利润亏损34.03亿元,2024年全年更是亏损86.18亿元。

巨额亏损之下,隆基被迫进行了光伏史上最严厉的成本削减,裁员幅度甚至接近50%。这不仅是人力的流失,更是技术积累的流失。

光伏本质上是一个技术密集型行业。N型技术的迭代、BC技术的量产、钙钛矿的研发,每一项都需要巨额的资金支持。

如果全行业都陷入亏损的泥潭,谁还有余力去做新一轮的技术储备和技术突破?

反观美国,技术落后于中国的第一太阳能(FirstSolar),在贸易壁垒的保护下,成为了全球市值最大的光伏企业,坐享高额利润。

如果中国企业继续在低价泥潭中互搏,导致技术迭代停滞,那么我们辛苦建立的技术代差优势,极有可能在未来3-5年内被国际竞争对手抹平。

反内卷,已不再是企业的战术选择,而是中国光伏保卫战的必然要求。

03

保护中国光伏的竞争优势

中国的光伏产业不能因为内卷而坍塌。而要守住这份优势,就必须从根本上改变竞争逻辑。

首先,从政策上,国家层面已经出台《光伏制造行业规范公告管理办法》,明确引导企业减少单纯扩大产能的项目。

光伏行业不要再为全球市场输送廉价的过剩产能,这是反内卷的政策底线。

其次,光伏企业不应再以内卷的出货量排名英雄,而应以“利润、技术壁垒、系统解决方案能力”论成败。

值得庆幸的是,面对惨烈的内卷,头部企业并没有坐以待毙。

从近期的财报和战略动作来看,中国光伏企业已经开始了实质性的“反内卷”行动:从同质化拼杀,转向差异化与多元化突围。

行业目前最通用的做法,是寻找第二增长曲线,储能成为救命稻草。比如:

阳光电源:凭借储能系统的先发优势,其储能业务营收已超过光伏逆变器,2025年前三季度营收和净利润实现双位数增长,成为行业内少有的赢家。

阿特斯:作为二线组件厂商,却在2025年上半年实现盈利,秘诀正是毛利率高达31.42%的储能系统业务。

天合光能:2025年储能出货目标翻番,海外签约订单超10GWh。

而隆基,也在11月份官宣收购精控能源正式入局储能,虽然被外界评价为“姗姗来迟”,但也是实质性地迈出了反内卷的脚步。

光伏巨头纷纷入局储能,标志着我国的光伏行业已经从单纯的组件价格战,升级为光储一体化解决方案的价值战。

跳出单一维度的低价竞争,寻找新的利润增长点,正是反内卷的核心。

隆基的亏损与转型,是整个行业的一面镜子。它映照出过去的辉煌与疯狂,也折射出当下的产业阵痛与觉醒。

反内卷,不是一句空洞的口号,它是对中国光伏产业链生态的重塑。而目前留给中国光伏企业“换挡”的时间窗口已经不多了。

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。