在2025年8月18日发布的半年报中,零跑汽车以一份被外界誉为“史上最强”的成绩单,为中国造车新势力提供了新的观察样本。

当大部分同行仍深陷亏损泥潭之际,零跑凭借242.5亿元的营收和3300万元的净利润,成为继理想之后第二家实现半年度盈利的新势力车企。

这份盈利答卷的独特性与启发性在于其盈利逻辑的差异。与主要依赖高端车型高溢价实现盈利的模式不同,零跑汽车的盈利是建立在平均售价仅十余万元的大众化经济车型的基础之上。这不仅打破了市场对新势力“必须高端化才能盈利”的固有认知,也验证了在主流大众市场实现规模化盈利的可能性。

然而,这份亮眼的成绩单背后亦暗藏挑战。如何在巩固现有盈利模式、冲击百万辆销量的雄心之下,有效破解毛利率提升、研发投入强度与高端化突破等核心难题,或将直接决定零跑汽车能否穿越新势力残酷的成长周期,将眼前的“小胜”转化为真正可持续的长期竞争力。

左手造平价车,右手卖碳积分

零跑盈利的逻辑建立在两条轨道上。

一方面,极致的性价比策略推动销量爆发式增长。B01轿车以“11.98万元顶配激光雷达车型”定位,上市72小时订单破万;B10SUV次月交付即破万,刷新零跑产品上量纪录;C16连续8周稳居20万内中大型SUV销量榜首。

今年上半年,零跑汽车累计交付22.17万辆,同比增长155.7%。2025年7月,公司交付量再次突破新高,达50129台,成为2025年以来唯一一家月交付量超5万台的新势力。

这种市场表现的根基在于零跑的平台化战略。比如B01、B10是上半年最重要的两款新车,它们所属的B系列3款车都在今年发布,基于同一平台,大幅降低了单车型研发摊销成本。然而,硬币的另一面是,“低价高配”虽能快速占领市场,却也无形中为品牌贴上了强性价比标签,为其后续冲击高端埋下了认知障碍的种子。

另一方面,战略合作成为盈利的关键变量。与Stellantis的合作不仅为零跑汽车带来15亿元碳积分交易收入,更通过技术授权、联合开发等模式开辟新收入来源。该集团在欧洲的550家渠道网络,使零跑上半年海外销量达20375辆,占其总销量接近10%。这种“技术变现+渠道共享”的轻资产出海模式,与传统整车出口的资本消耗型路径大不相同,核心在于“借力打力”——用技术换收入,用别人的渠道卖自己的车,大大降低了海外扩张的成本和风险。

但双轨并行之下,隐忧浮现。零跑汽车2025年上半年整车毛利率约12%,相较特斯拉、理想仍有明显差距。

更值得关注的是研发投入的结构性矛盾:上半年研发开支18.9亿元,与小鹏、理想等竞争对手仍有一定差距。当行业聚焦端到端智驾、大模型上车等前沿领域时,零跑的“跟随策略”可能导致技术代差扩大。朱江明此前暂停自研芯片“凌芯01”时坦言:“芯片需要极大规模支撑,车企算不过来经济账。”这种务实主义虽保障短期盈利,却可能削弱长期竞争力。

冲击百万辆,现金流够打吗?

正是这种对规模瓶颈的清醒认识,将零跑的战略重心清晰地锚定在销量扩张上。朱江明深知,当前制约其投入前沿技术的关键并非意愿,而是支撑高额研发所需的庞大销量基础与盈利造血能力。无法快速跨过规模门槛,不仅研发投入受限,甚至生存都面临挑战。因此,化解研发投入矛盾、避免长期竞争力下滑的突破口,被明确设定在市场份额的快速提升上。

零跑汽车创始人朱江明曾说过,“当前阶段,如果零跑不能快速提升销量、增强盈利能力、扩大市场份额,随时可能面临下滑的风险。”

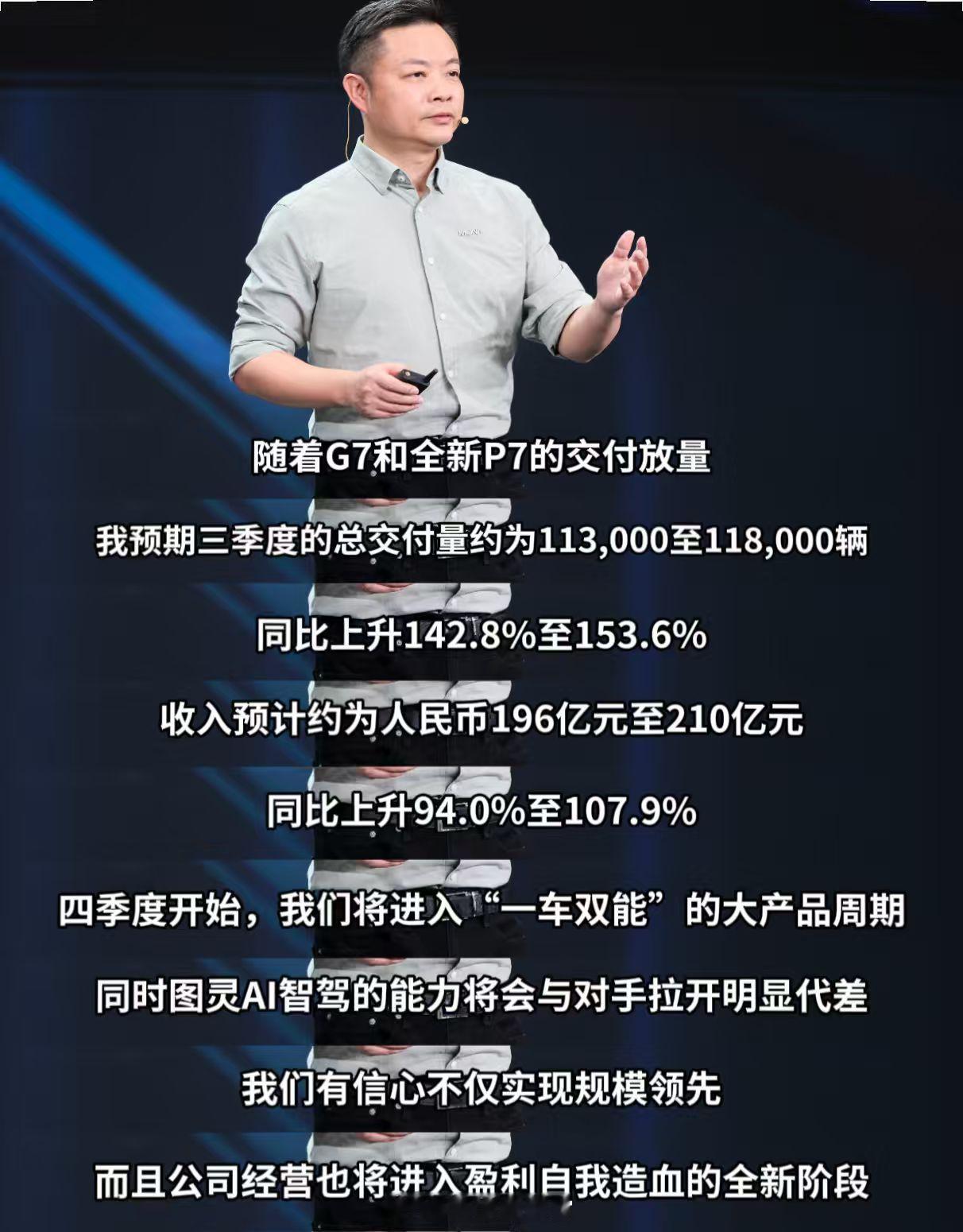

不难看出,零跑汽车现阶段的核心目标非常明确,那就是必须推动销量持续增长。正因如此,零跑在财报会上释放出更激进目标:将2025年销量指引从50-60万辆上调至58-65万辆,并宣布2026年挑战百万辆销售大关。

当然,支撑该野心的并非盲目扩张,而是经营效率的实质性提升。上半年零跑汽车收入增长153.7亿元的同时,研发、营销、行政三项费用仅增加15.3亿元,费用增速远低于收入增幅。

更显著的改善在现金流——经营现金流从去年同期2.7亿元增至28.6亿元,自由现金流由负转正至8.6亿元。这种转变源于深度供应链整合,比如通过CTC2.0电池技术降低电池包成本;自研电驱系统提升能效;甚至音响等部件自产实现单件降本百元级。

但可持续盈利仍面临三重挑战。政策依赖性风险首当其冲,随着新能源车渗透率逼近50%,碳积分价格下行趋势难以逆转,上半年贡献显著的碳积分收入存在缩水可能。产品结构瓶颈同样突出,当前主力车型集中在10-15万元区间,D系列若无法打开30万元市场,毛利率或将难以突破15%关口。

最根本的考验在于技术投入与盈利要求的平衡——当零跑汽车宣布2025年力争5-10亿元净利润时,其研发强度仍明显低于蔚小理。在智驾竞赛白热化的2025年,这种投入差距可能转化为产品代差。

高端化困局与全球化博弈

因此,对于零跑汽车来说,冲击高端市场已非选择题,而是关乎生存与发展的战略必然。

此前,朱江明曾透露,零跑定位旗舰的D系列车型将于明年第一季度量产,届时将首发搭载高通骁龙双8797芯片、激光雷达,支持城市NOA和跨层记忆泊车,硬件冗余为未来L3级自动驾驶预留空间。D系列包括零跑冲击30万元价位的全尺寸旗舰SUV(D16)和MPV(D21),目标切入30万元价格带。

但历史数据显示,零跑的单车均价从2023年11.6万元降至2025一季度的11万元,降价换量策略一方面侵蚀利润空间,另一方面,尽管零跑汽车产品线覆盖了从5万-8万,10万-14万、13万-18万、18万-25万等不同价格带的消费群体,但“低价走量”仍是其核心标签。这就会带来一个双刃效应:既快速打开大众市场,又形成价格锚定效应,使得消费者对零跑的高端产品支付意愿存疑。

为突破困局,零跑采取多线策略:严控产品流向,朱江明多次强调“绝不做网约车”;加速智驾升级,计划年底实现城市NOA;更关键的布局是与华为的智驾合作谈判。若采用HI模式,可借华为技术补齐智驾短板,避免重蹈埃安因技术力不足导致高端化受阻的覆辙。这实质上是在用开放合作换取技术能力和时间窗口,但合作深度与主导权的让渡,也将成为未来需要权衡的关键问题。

在国内市场积极寻求技术破局的同时,零跑深知,单靠本土市场的增长难以快速跨越规模门槛并消化研发成本。因此,其战略视野同步投向了更广阔的全球市场,并将国内锻造的技术能力,视为撬动海外差异化竞争的核心杠杆。全球化布局,尤其是规避贸易壁垒的本地化生产模式,成为零跑实现销量跃升、支撑技术投入可持续性的另一关键支柱。

零跑汽车的全球化努力已初显成效。零跑汽车2025年上半年出口20,375台车,6月,零跑汽车在德国BEV市场占有率超1%;7月,超4000位欧洲用户下单了零跑的产品。

与此同时,在欧盟对中国电动车加征关税背景下,零跑汽车通过Stellantis的马来西亚工厂实现C10本地化组装,首台OTS车辆已于8月下线。更重要的欧洲本土化生产基地将在2026年底前落成,计划率先投产B系列车型。

但全球化考验才刚开始:需平衡短期规模与长期品牌建设——欧洲消费者能否接受同一品牌下从9990欧元的T03到3.5万欧元的C10的价格跨度?零跑汽车提到在海外的策略很明确:“短期不追求高毛利,先快速上量打开心智。”这种激进扩张需要持续资本支持,295.8亿元的现金储备虽提供缓冲,但海外渠道建设、品牌营销的投入回报周期仍存不确定性。

在欧洲这个成熟且品牌忠诚度高的市场,零跑需要解决的不仅是“卖出去”,更是“卖上价”和建立持久的品牌价值认同,这将是比产能布局更为漫长的征程。