先提醒,近期行情很可能是赚指数,但不赚钱。

而且这个指数还是限定款,只有上证指数。

你看这两周上证指数一直在4000点,也没有下去的意思。

每次出现这种情况,总有人扯到国家队拉指数之类的。

这跟国家队真没啥关系,核心还是机构年底保业绩

这事是这样的:

公私募等机构年底要考核业绩,也就是对2025年收益排名,跟奖金挂钩。

假如你是基金经理,今年到目前为止靠AI和机器人之流的怒赚60%。那么如何保证这个60%的收益率能维持到年底呢?

万一年底成长板块回调30%,那今年收益就直接被干下去了。因为股市这玩意儿是不对称的,先赚60%再亏30%,看上去是赚了30%,但其实是赚12%。用专业的话说,这是个几何收益的概念。

总之,基金经理年底有保业绩、保成果的小心思。具体方法也很简单,就是搞点价值红利股。

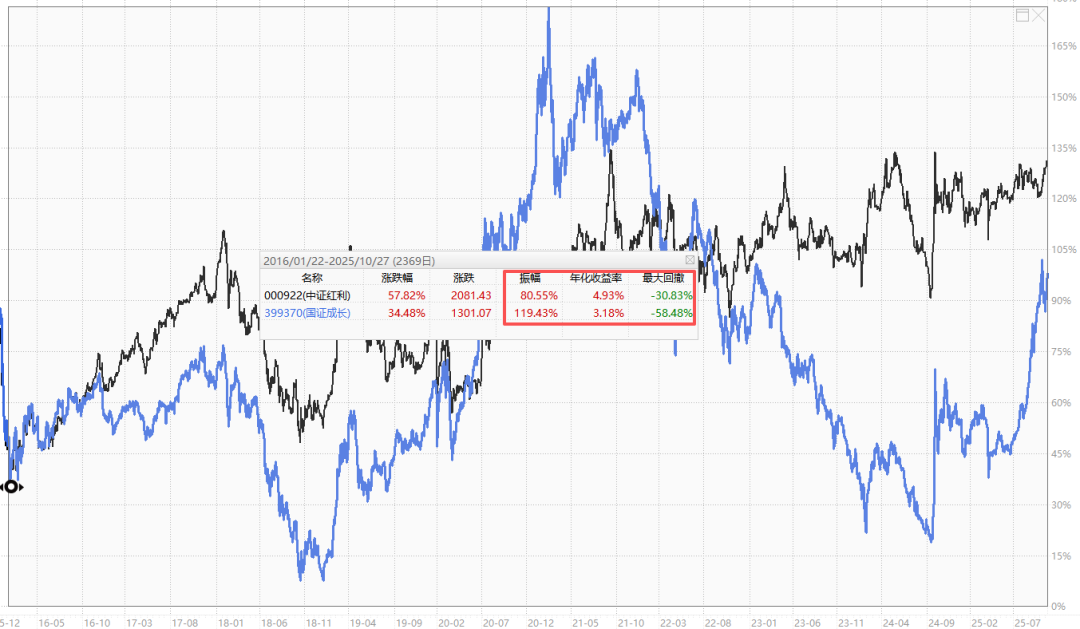

下图是过去10年红利指数(黑线)和成长指数(蓝线)的走势。

过去10年,成长指数的最大回撤接近60%,而红利指数只有30%。如果把回撤当作是一种波动,那么成长股的波动性就是红利股的两倍。

因此,基金经理为了减少年底的回撤,就会考虑做一些调仓,整体就是卖出高波动的行为会导致结果——科技成长跌、价值红利涨。这又会反向加强上述调仓的逻辑和行为。

其实这两周的消费上涨也跟这事有点关系。毕竟消费白酒的市盈率普遍都到了10~20倍,股息率在3%以上。也可以划进价值红利股的范畴了。

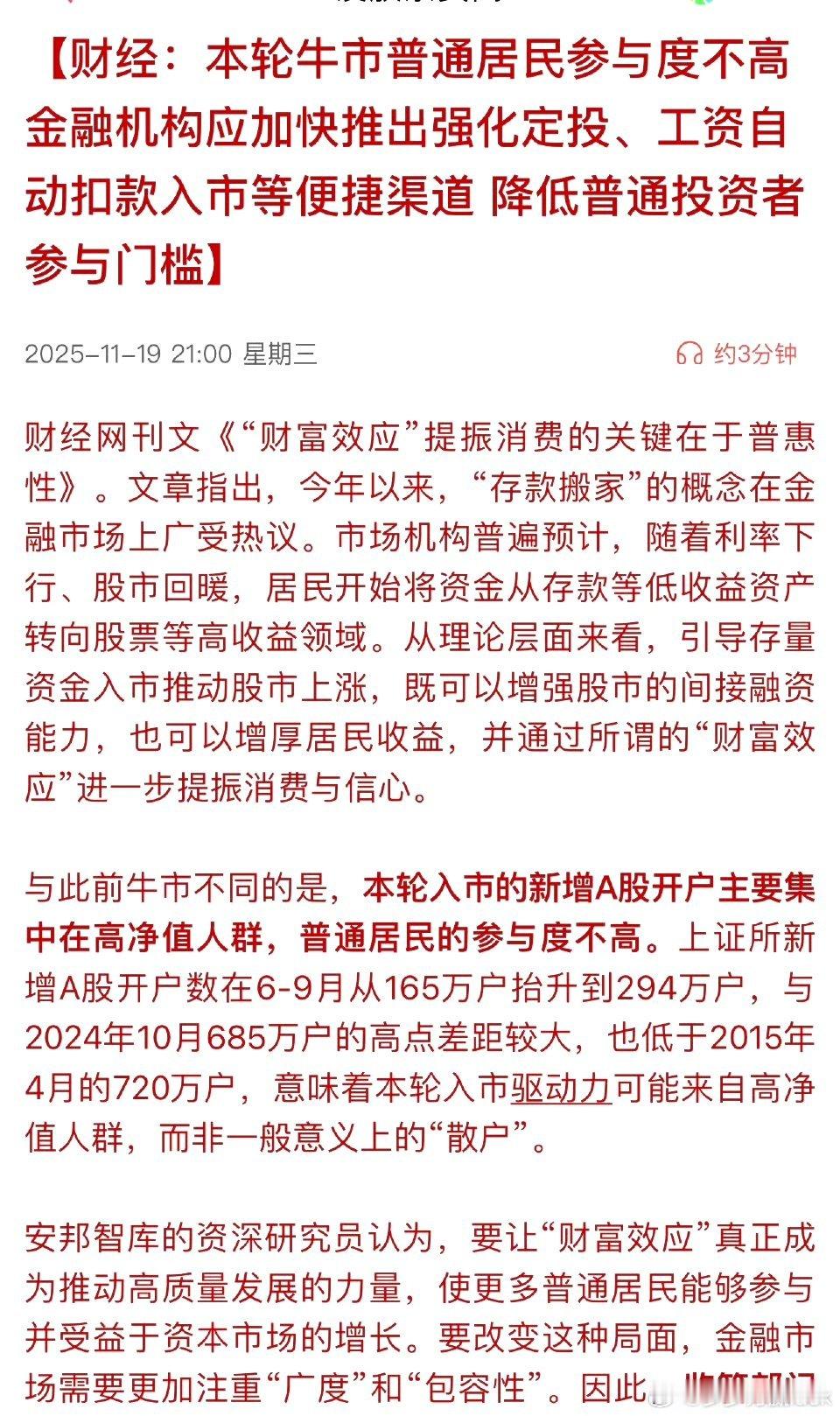

而且,不只是主动基金经理会这么干,量化基金经理也会这么干。

我上上周跟一量化基金经理交流。人明确说了,年底往往会有风格切换,价值红利也许会窜一波。所以她会提前做一些调整。

是的,明明离年底考核还有好一阵子,但人家10月底就开干了。

只能说中国人还是太聪明了,我预判你的预判,我抢跑你的抢跑。

话说我一个基金经理,我治不了股市,还治不了同行吗?

而相较于市场整体,上证指数还是偏红利一些。上证指数里,银行等价值红利板块的占比在30%~40%,高于其他宽基指数。

最终反映到盘面,上证指数还在4000点,但很多朋友的持仓已经不在4000点了

而且这种现象可能会持续一段时间,具体看市场资金怎么博弈了。

针对这个问题怎么解呢?

我觉得就2点。

第一,这段时间因为下跌,有些朋友说科技主线是不是结束了?甚至有问牛市是不是结束了?那还真不是。我想,这篇文章已经告诉你答案了。

第二,如果你对自己的持仓很有把握,下跌回调的时候应该开心,而不是难过。

特别是这种因为盘外招,而非基本面导致的回调。

如果你感觉很慌、很难受,那只能说明你就不懂自己的持仓。不懂的东西,最后你都不可能赚到钱。

正如芒格所言:「你永远赚不到超出你认知范围的钱,除非靠运气。」

评论列表