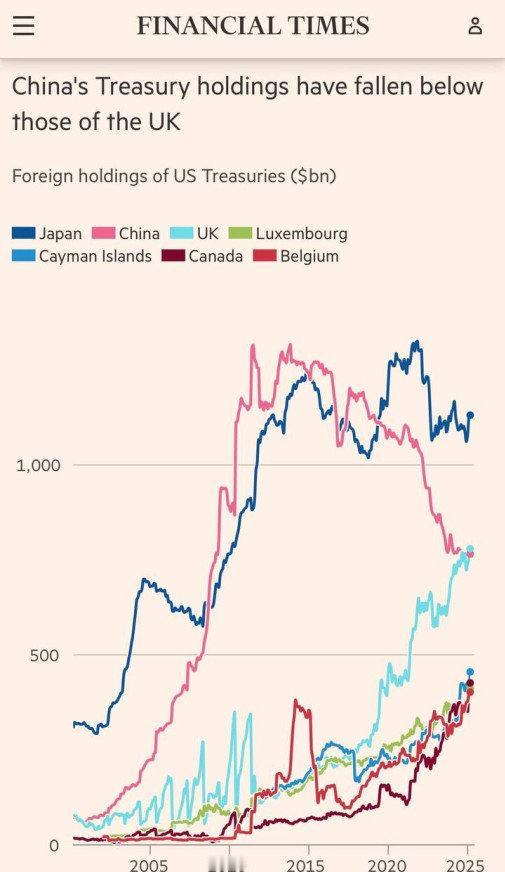

美债不是说好6月要爆雷吗?怎么没爆呢?此前,传得沸沸扬扬的美国国债6月到期,说美债要崩盘的消息,并没有如预期发生。6月过去后,非但没见爆雷,美国股市还在涨!那么,美国到期美债是真是假?6月为啥没爆雷? 要知道,债券爆雷的前提是发债机构真没钱,比如某家企业破产了,或者某个国家被制裁到外汇枯竭,才会还不上钱,但美债的发行方是美国政府,全球最大的经济体,手里攥着美元印钞机,这就是美债的核心逻辑——美国政府理论上永远不会违约,因为它能印美元还债。 但为啥市场上总有人喊着美债要崩呢?这里面有个统计陷阱,今年4月,彭博社发了篇报道,说2025年美债到期规模高达9.2万亿美元,结果被某些自媒体断章取义,变成了6月单月到期6万亿美元。 实际上,这9.2万亿美元是全年到期量,平均到每个月也就8000亿美元左右,而且大部分是3个月到1年的短期债务,到期后财政部直接发新债还旧债,根本不存在集中兑付压力,比如6月到期的美债实际只有1.45万亿美元,其中1.27万亿是短债,财政部稍微操作一下就解决了。 再看看市场的真实反应,6月之后,美股不但没崩,反而屡创新高,标普500指数和纳斯达克指数都刷新了历史纪录,这说明投资者根本没把“6月爆雷”当回事,反而更关注美联储的降息预期,毕竟只要美联储下半年能降息,企业融资成本降低,股市自然有上涨动力。 不过,咱们也不能被短期的平静冲昏头脑,美债的长期风险其实在加剧,截至2025年6月,美国联邦债务总额已经突破36万亿美元,占GDP的123%,每年光利息支出就超过1.1万亿美元,比国防预算还高。 穆迪已经把美国主权信用评级从AAA下调到AA1,警告财政赤字和利息负担可能进一步恶化,更麻烦的是外国官方持有美债的比例从2014年的45%降到了2023年的28%,去美元化趋势明显,如果未来其他国家减少购买美债,美国政府可能不得不提高收益率吸引投资者,这会进一步增加利息支出,形成恶性循环。 还有个定时炸弹是债务上限,虽然特朗普政府在7月签署法案把债务上限提高到41.1万亿美元,但这只是缓兵之计,国会预算办公室警告,如果两党不能在8月前达成新的预算协议,美国政府可能再次停摆,甚至出现债务违约,历史上,2011年的债务上限僵局就曾导致标普下调美国评级,引发全球股市暴跌。 总的来说,美债6月没爆雷,本质上是市场对美国政府信用和美元霸权的一次投票,只要美元还是全球主要储备货币,美国就能通过印钞和发新债维持运转。 但这种拆东墙补西墙的模式确实不可能永远持续下去,随着债务规模不断膨胀、利息支出飙升,加上去美元化加速,美债的长期风险反正是正在积累了,慢慢贬值退出流通已经是基调了。