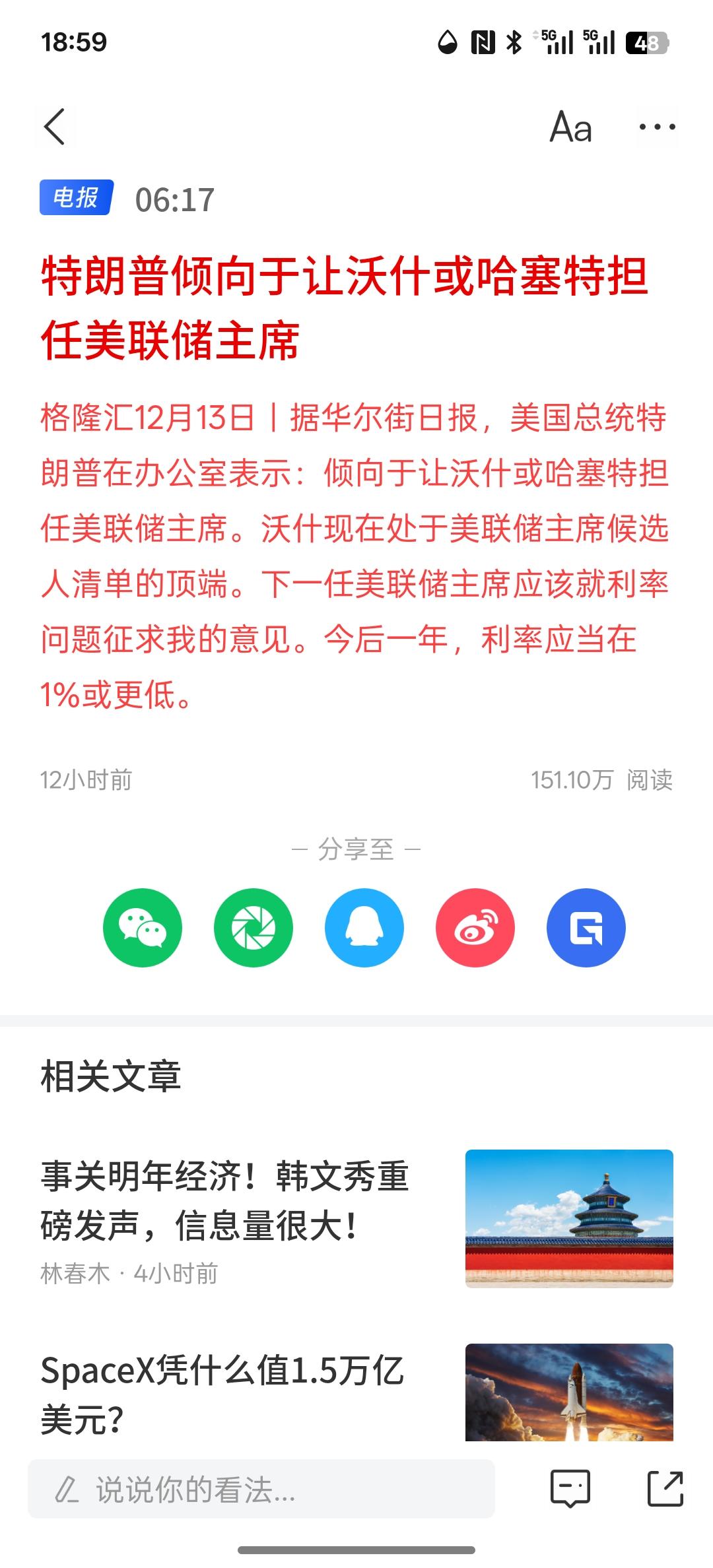

标签: 美国联邦储备系统

贝斯特终于说了一些全世界应该都认同的结论。美财政部长贝森特说:“美联储养了几千个

贝斯特终于说了一些全世界应该都认同的结论。美财政部长贝森特说:“美联储养了几千个博士经济学家,给他们极高的工资和终身成就饭碗,我不知道他们都在干什么,他们似乎从来都没预测对过,如果航空管制员也这样没人敢坐飞机了。”咱先把美联储的工作摊开看:这些经济学家每天盯着GDP、失业率、通胀率,用复杂的数学模型算未来走势,给央行决定加息还是降息提供依据。就像炒菜要看火候,他们得预判经济“这锅菜”是该添火还是关火,可现实是,疫情后他们低估了通胀会烧得这么猛,又高估了失业率会降得多快,连2008年金融危机前也没看出房贷违约会掀翻整个金融市场。为啥这些高学历的聪明人总“看走眼”?先得明白经济预测和航空管制的区别,机场塔台的管制员盯着雷达上的绿点,实时指挥飞机起降,一个指令对错几分钟内就见分晓——比如春节期间太原机场管制员10分钟内调整航班,让腹痛旅客提前落地,这靠的是即时信息和标准化操作。但经济预测面对的是几千万企业、几亿人的行为,今天俄乌打仗影响油价,明天硅谷裁员改变消费信心,这些“黑天鹅”没法写进模型公式。美联储的模型里,每个数字背后都是活生生的选择:有人失业后会不会马上找工作?企业涨价是因为成本高还是贪心?这些变量像流水,模型却是刻舟求剑的船。再说美联储的“人才库”。他们确实有500多个研究员,400多个博士,研究领域从房地产金融到气候经济学,细分到连支付系统故障都有人专门研究。但问题恰恰出在“专业细分”上。就像医院里各科专家会诊,心内科医生懂心脏,却难预判病人突然摔断腿——当房地产次贷问题冒头时,研究宏观的经济学家可能没盯着社区银行的坏账,研究金融稳定的又忙着看大银行杠杆率,碎片信息拼不成完整的危机拼图。而且这些模型大多基于历史数据,假设“明天和昨天差不多”,但疫情后全球供应链重组、新能源转型,这些“前所未有”的变化,历史数据里根本没有答案。还有个容易被忽略的点:经济预测不是科学实验。物理学家算卫星轨道,误差可以精确到厘米,但经济学家预测通胀时,得猜俄乌冲突会不会升级、沙特会不会减产、美国老百姓会不会突然不爱存钱。2025年美联储降息时,贝森特批评他们“活在过去”,其实是因为政府停摆导致就业数据延迟,经济学家不得不靠二手车价格、招聘网站数据这些“替代指标”猜谜。贝森特拿航空管制类比,其实忽略了一个关键:管制员的错误可能当场机毁人亡,所以民航系统设计了双重甚至三重校验——塔台至少两人值班,2小时换班避免疲劳,每个指令必须复述确认。但经济政策的“后果”有滞后性:今天加息抑制通胀,效果可能半年后才显现,而这半年里又会冒出新的变量,美联储的预测更像是给远洋船导航,船长盯着旧海图,却不知道前方突然出现了海啸——等雷达发现时,浪已经到眼前了。另外,美联储的独立性也让他们没法“灵活转向”,管制员可以根据天气实时调整航线,但央行政策需要保持连贯性,不能今天说加息抗通胀,明天又突然降息保就业,否则市场会乱。这种“政策惯性”有时候会让预测显得僵化,比如2024年美联储坚持“通胀暂时论”,结果被高油价打脸,不是经济学家笨,而是他们必须在数据足够明确时才能改口,而政治人物和公众更需要“即时答案”。最后,说说这些经济学家的日常。他们不是坐在办公室空想,而是每天开会、调研、写报告,纽约联储的经济学家还要定期去华尔街听交易员的一线反馈,圣路易斯联储的研究人员至今坚持货币主义传统。但学术研究和政策预测是两码事:发论文可以讨论“如果所有人理性预期”,但现实中散户会跟风炒比特币,企业会囤货应对供应链危机,这些“非理性”行为恰恰是模型最难捕捉的。说白了,美联储的预测不准,不是博士们偷懒或无能,而是经济本身的“不可预测性”,就像没人能提前半年知道疫情会爆发,也没人能算出AI革命对就业的具体影响。贝森特的批评,反映了公众对“专家”的高期待,却忽略了经济预测本质上是在迷雾中摸索——用上所有能用的工具,尽最大努力,依然可能看错方向。而这,或许就是市场经济的代价:不确定性永远存在,再精密的模型,也敌不过人类行为的千变万化。

财政部长说透了:美联储几百个博士为啥总预测不准?最近美国财政部长贝森特的一番

财政部长说透了:美联储几百个博士为啥总预测不准?最近美国财政部长贝森特的一番话,把不少人心里的疑问说出来了。他公开表示,美联储养着几百近千名博士经济学家,给的工资不低,可这些专家好像从来没预测对过经济走向。他还打了个比方,要是航空管制员也这么不准,没人敢坐飞机了。这话一出来,不少人都点头认同,毕竟这些年大家跟着经济波动吃的亏可不少,为啥顶尖专家们总看走眼呢?先得说说美联储的经济学家到底是啥阵容。根据美联储官网公布的信息,光华盛顿的理事会就有超过400名博士经济学家,再加上12家地区储备银行的研究团队,总数确实能到几百近千名。这些人大多来自哈佛、麻省理工这些顶尖名校,研究领域涵盖宏观经济、金融稳定、国际经济等方方面面,每年还产出大量研究报告,按说该是最懂经济的一群人。可实际的预测表现,确实让人失望。最明显的例子就是2021年的通胀。当时美国物价已经开始往上走,普通老百姓买菜、加油都感觉花钱多了,可美联储主席鲍威尔和他团队里的经济学家们一直说“通胀是暂时的”,觉得过阵子就会降下来。结果呢?2022年美国通胀率一路飙升到9%以上,创下四十年来的新高,不少家庭的生活成本直接涨了一大截。后来连美联储自己都承认,这个判断错得离谱。实验室里做实验,能把温度、湿度这些条件都固定好,可经济里的变数太多了,很多事根本没法提前想到。2020年的疫情就是最典型的例子。疫情爆发前,美联储的经济预测里根本没考虑过“全球供应链停摆”这种情况。当时中国作为世界工厂,很多生产线突然停工,美国超市里的日用品、工厂需要的零部件一下子就断了货。紧接着各国封控,运输成本暴涨,原本通畅的产业链变成了“堵点链”。这种突如其来的冲击,美联储的模型里没有相关数据,自然算不出后续的物价上涨和经济衰退,只能等事情发生了再匆忙调整政策。除了这些突发事件,美联储的预测模型本身也有硬伤。这些模型都是靠历史数据来搭建的,比如过去几十年的经济增长、通胀、就业数据,然后假设未来的经济逻辑和过去一样。可现在的经济早就变了。比如疫情后,很多人习惯了在家办公,服务业的模式彻底改了;还有AI技术开始普及,对就业市场的影响是以前从没见过的,这些新变化根本没被充分放进模型里。数据本身的问题也拖了后腿。美联储做预测得靠各种经济数据,可很多数据要么不准要么滞后。2025年鲍威尔就承认,之前的就业数据高估了约6万个岗位,实际劳动力市场比看起来疲软得多。还有关税政策的影响,企业把关税成本转嫁给消费者需要3到6个月时间,等数据反映出来时,已经晚了好几个月,基于这些数据的预测自然会偏差。更复杂的是,现在的经济预测还掺进了政治因素,这就更难准了。2025年贝森特自己就批评美联储的预测“有政治偏见”,因为19位决策者里,支持降息的大多是特朗普任命的官员,不支持的多是非特朗普任命的,明显分成了两派。可能有人会问,这些专家难道不知道模型有问题吗?其实他们自己也清楚。不少美联储官员都承认,现在的经济环境太复杂,任何预测都有很大的不确定性。亚特兰大联储主席博斯蒂克就说过,现在的预测只能给个大致范围,没法精确到具体数字。可问题在于,美联储的预测直接影响利率、就业、物价这些和普通人息息相关的事,一旦不准,老百姓和企业就要跟着受影响。贝森特的批评其实不是要否定这些经济学家的专业能力,而是点出了一个关键问题:真实世界的经济从来不是数学公式能算清的。那些博士们懂的理论很多,模型也很精密,但经济里有太多人的选择、突发的事件、复杂的政治因素,这些都是模型算不出来的。就像天气预测,再先进的设备也没法百分百算准突如其来的暴雨,经济预测更是如此。不过话说回来,也不能因为预测不准就否定这些专家的作用。美联储的研究至少能帮我们理解经济运行的基本逻辑,比如通胀和利率的关系、供应链对物价的影响。而且和其他机构比,美联储的预测其实还算相对靠谱的,毕竟他们有最全面的数据和最专业的团队。只是我们得明白,没有任何预测能做到百分百准确,不管是专家还是普通人,面对变化莫测的经济都得留个心眼。贝森特的话之所以能引起共鸣,是因为大家都受够了“听专家的话却踩坑”的经历。这也给我们提了个醒:看经济预测的时候,别把它当成百分百准确的答案,得结合自己的实际情况做判断。毕竟真实的经济就藏在菜市场的价签里、加油站的公告牌上、每个家庭的账单中,这些比再精密的模型都更贴近生活真相。对于此事,你有怎样的见解?欢迎在评论区分享你的观点。

接下来的券商就一个字,散户必须这么应对,12月将再次重演历史。所有人都没有想到,

接下来的券商就一个字,散户必须这么应对,12月将再次重演历史。所有人都没有想到,今天A股尾盘拉升的背后,隐藏着一个不为人知的真相。为何多数人仍在用惯性思维衡量这场即将到来的流动性变局?当美元资产收益率因降息而“退烧”,全球资本的罗盘正悄悄转向——那些估值洼地的新兴市场,正成为资金眼中的新绿洲。深成指今日逆势飘红的K线,像一根倔强的探针,刺破了早盘弥漫的观望迷雾。北向资金的净流入曲线,连续多日在盘面上划出向上的箭头,仿佛在给犹豫的内资写下“长期看好”的注脚。沪指在3900点关口前的徘徊,既有获利盘了结的技术性喘息,也藏着对美联储议息会议的忐忑——毕竟,86%-90%的降息预期背后,仍有10%的“黑天鹅”概率在低空盘旋。沪深300指数14倍的市盈率,像一块被低估的金砖,静静躺在全球资本市场的展柜里,与美股标普500的30倍形成鲜明对比。地产板块早盘的直线拉升,像久旱后的第一滴雨,让超跌蓝筹的土壤泛起湿润的光泽;半导体板块的脉冲式异动,则暗示着高景气赛道的资金仍在暗中蓄力。但降息落地真的会让A股一路坦途吗?部分机构提醒,流动性利好出尽的风险如同悬在头顶的利剑——那些短期涨幅过大的成长股,可能会借高开完成资金换手。此刻的交易软件上,“持仓”页面的红绿闪烁,正考验着每一位散户的耐心。防御性仓位的设置,不是退缩,而是在风暴来临前加固船帆;结构性机会的挖掘,则像在沙漠中寻找水源,需要精准而非盲目的跋涉。券商板块的K线图上,每一次回调都像猎人在耐心等待猎物——不是盲目出击,而是等那根标志性的放量阳线划破整理区间。去年924行情后,券商营业部排起的开户长队还历历在目;而明年的春季躁动,或许会以更猛烈的姿态——让那些此刻犹豫的资金,在年后追悔莫及。沪深300的股债性价比已站在近十年99%的高位,这组数字背后,是估值与资金的角力,也是耐心与冲动的较量。当12月的日历翻过美联储议息那一页,市场的天平或许会向乐观倾斜,但在此之前,每一分谨慎都不算多余。账户里的现金,不是沉睡的数字,而是等待播种的种子——在对的时机,种进对的土壤,才能收获明年的果实。那些此刻点亮屏幕、反复刷新行情的散户,或许正在见证又一个历史节点的酝酿——只是这一次,有人选择提前潜伏,有人选择中途离场。6500点的目标像远方的灯塔,看得见,却需要一步步穿越当前的震荡迷雾。此刻的A股,就像黎明前的操场,有人在热身,有人在观望,而真正的奔跑,或许从美联储宣布降息的那一刻才正式开始。

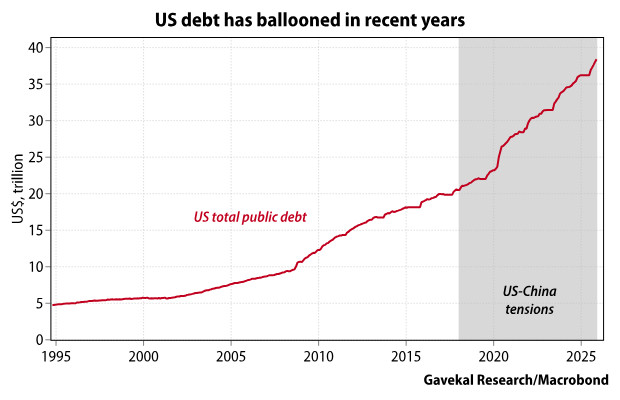

🌞为何美国债务高达37万亿美元,还能养得起11艘航母?其实我们都被骗了,美

🌞为何美国债务高达37万亿美元,还能养得起11艘航母?其实我们都被骗了,美国债务37万亿,已经不是天文数字,是宇宙数字了。一个国家,欠的钱快赶上全球GDP的四分之一了,居然还稳稳当当地在全球撒着军舰,特别是那11艘核动力航母,一艘一艘地往你家门口晃,谁看了不觉得魔幻?美国国债总额已经达到38万亿美元左右,这个规模确实很大,不过它并没有让整个经济体系立刻出问题,反而在某种程度上帮助维持了国家的运转空间。拿军力来说,美国海军的11艘核动力航母还在全球各处执行任务,这看起来有点反常,但仔细看债务和军费的联系,就明白其中道理。债务规模虽然庞大,却通过一种内部循环方式分散了压力,让资金能持续流动到需要的地方,比如支持那些航母的日常维护和升级。债务的持有结构是关键一环,美联储自己就持有超过4万亿美元的国债,这部分相当于国家内部的资金调整,不会轻易造成外部冲击。银行和养老基金也买了不少,普通民众通过各种投资渠道间接参与,总的来说,本土持有者占了整体的一半多,这样一来,还款的负担就分散开来,不会集中到某个点上引发麻烦。外国持有者大约占四分之一,日本是最大的一个,持有超过1万亿美元,中国持有量降到大约7600亿美元左右,但英国和卢森堡这些国家增加了购买,填补了部分空缺。债务增长主要是通过发行新债来偿还旧债,只需要支付利息,本金部分就像滚动的资金池,不会马上要求全额兑现,2025年的利息支出已经超过国防预算,成为最大的财政项目,但这并没有让军费缩减,因为整体资金链保持稳定。美元在全球范围内的角色让这种债务模式运转得更顺畅,国际贸易中,美元的使用比例很高,很多大宗商品交易都用它结算,比如澳大利亚出口铁矿石或者挪威卖石油,大多还是选择美元。这让美国能更容易发行国债,因为全球对美元的需求持续存在,国际货币基金组织的数据显示,到2025年第二季度,美元在全球外汇储备中的占比大约是56.32%,虽然比以前略有下降,但还是占据主导位置。没有其他货币能完全取代它,各国央行继续持有美元资产来稳定自己的汇率,美联储可以通过调整政策,让新增美元进入市场,这些资金最终支持了从基础设施到军备的各种开支。各国购买美债不只是投资选择,还因为它被视为相对稳定的资产,能帮助管理国际贸易中的波动,军力方面,美国海军的航母群是重点。法律要求至少保持11艘核动力航母,这确保了全球部署的能力,比如在地中海执行巡逻任务或者在印太地区保持存在,2025财年的国防预算大约是8500亿美元,其中海军部分拿到了480亿美元,用于采购新舰艇和维护旧的。像企业级航母这样的老舰还在服役,新一代的福特级也在逐步交付,尽管有时进度慢点,但计划中还有更多艘在建,运营成本分摊到多年,每年实际支出不算太高,大概四成预算用于人员训练和设备保养。这让航母能持续运转,而不至于因为债务压力停摆,海外基地超过800个,也在支撑贸易路线的安全,这些军事布局反过来促进了美元在国际结算中的使用,因为稳定的通道让各国更愿意依赖这个体系。过去的一些经济事件显示了这个模式的弹性,拿2022年的情况来说,美联储为了控制通胀而连续加息,全球资金开始回流美国,这不仅帮着填补了国债的发行需求,还间接支持了军费的分配。新兴市场国家面临汇率压力,不得不调整政策,但美国内部经济保持了相对稳定,类似地,在更早的时期,当经济面临不确定性时,美联储扩大资产购买,稳定了市场信心。这些调整让债务增长没有演变成危机,反而为军力提供了缓冲空间,当然,每次政策变动都带来全球影响,但美国从中获得了资金回笼的优势。展望未来,去美元化的讨论越来越多,有些变化已经在发生,俄罗斯在部分能源贸易中用本币结算,印度和一些东盟国家推动互换机制,沙特也开始探索用其他货币买油。这些步骤虽然缓慢,但积累起来可能影响美元的储备地位,美元指数在2025年上半年一度下跌10.7%,后来反弹,但整体趋势显示出一些波动,美债拍卖偶尔出现需求不足的情况,比如需要盟友分担更多军费,这表明依赖度在微妙变化。不过,取代美元的进程不算快,其他货币的份额上升有限,航母从维护全球秩序的角度看,还会继续发挥作用,但如果美元的弹性减弱,这些资产的成本管理可能会面临新挑战。整个体系就像债务、美元和军力互相支撑的网络,债务提供资金,美元确保需求,军力维护稳定,这个平衡短期内看来还能持续,但长远取决于全球经济格局的演变。

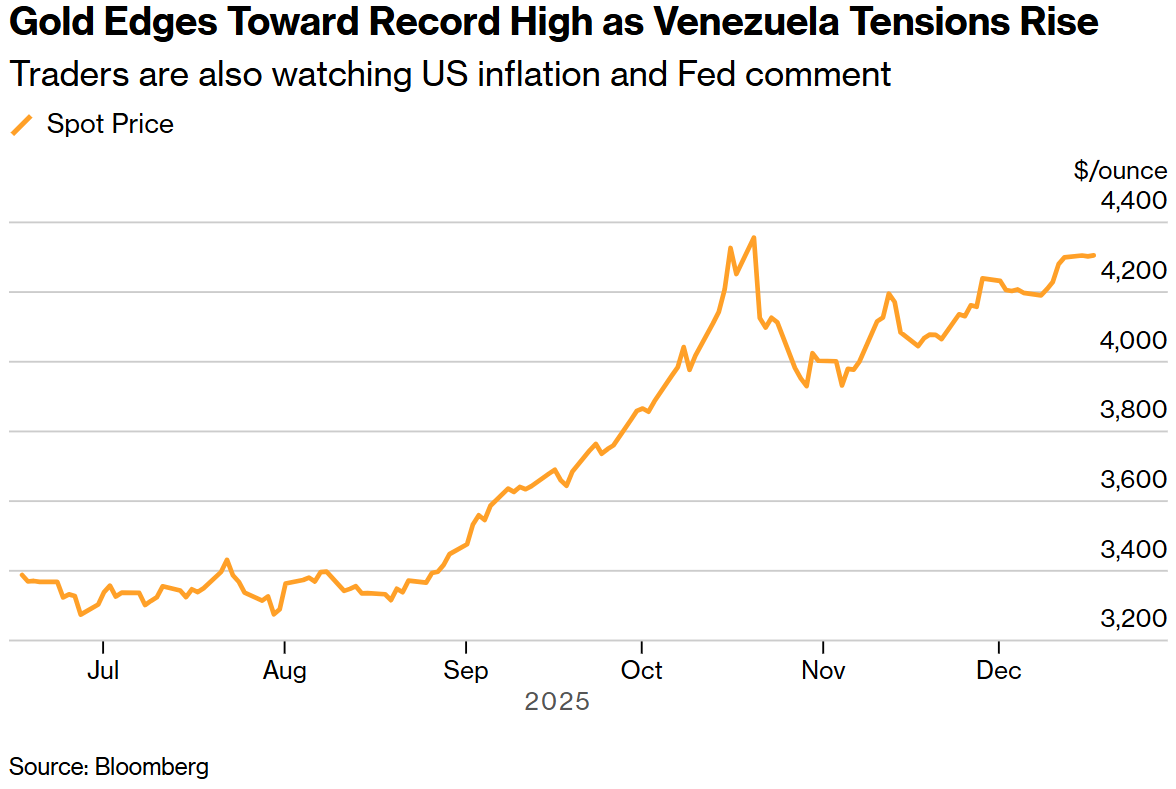

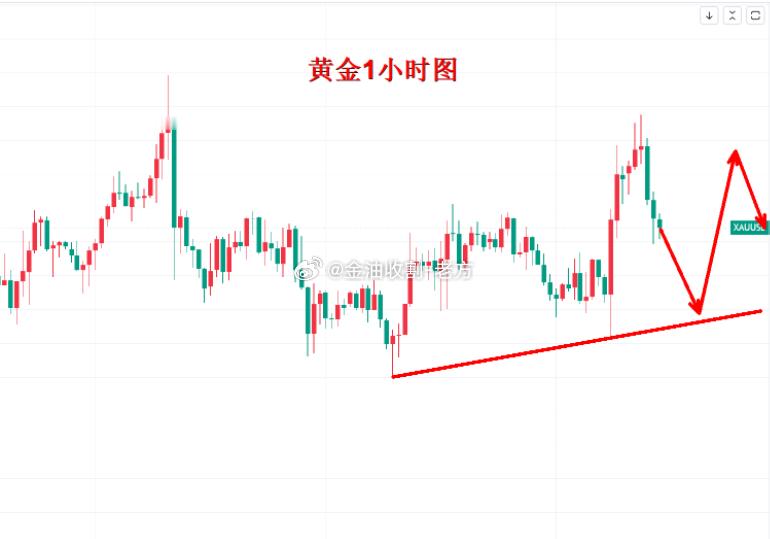

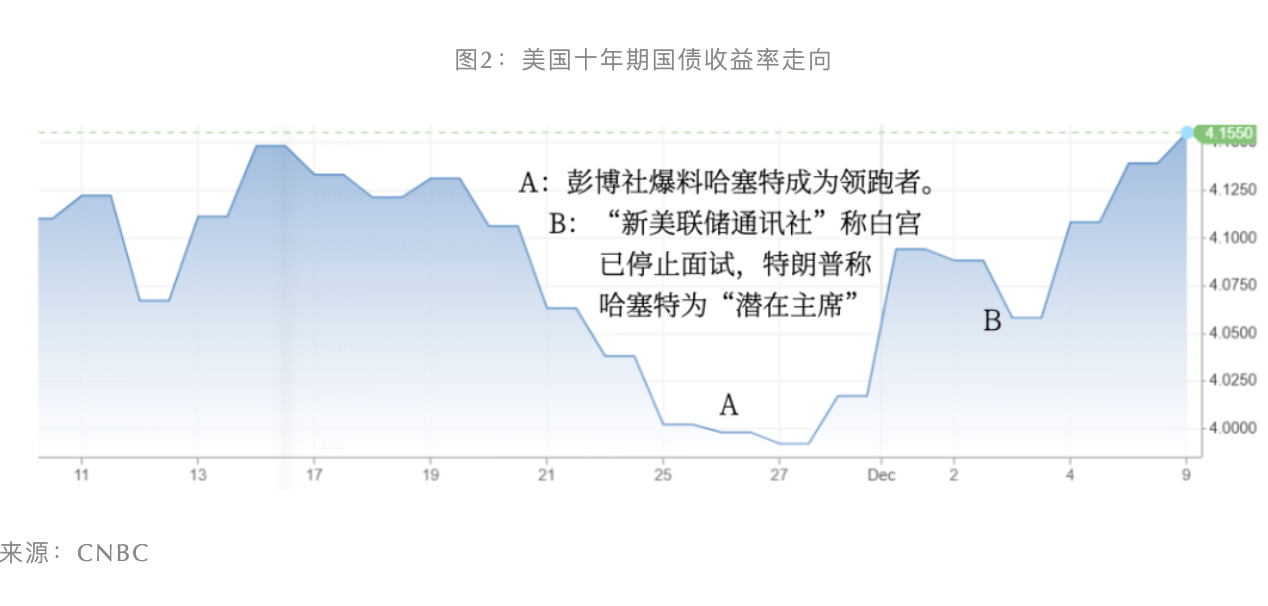

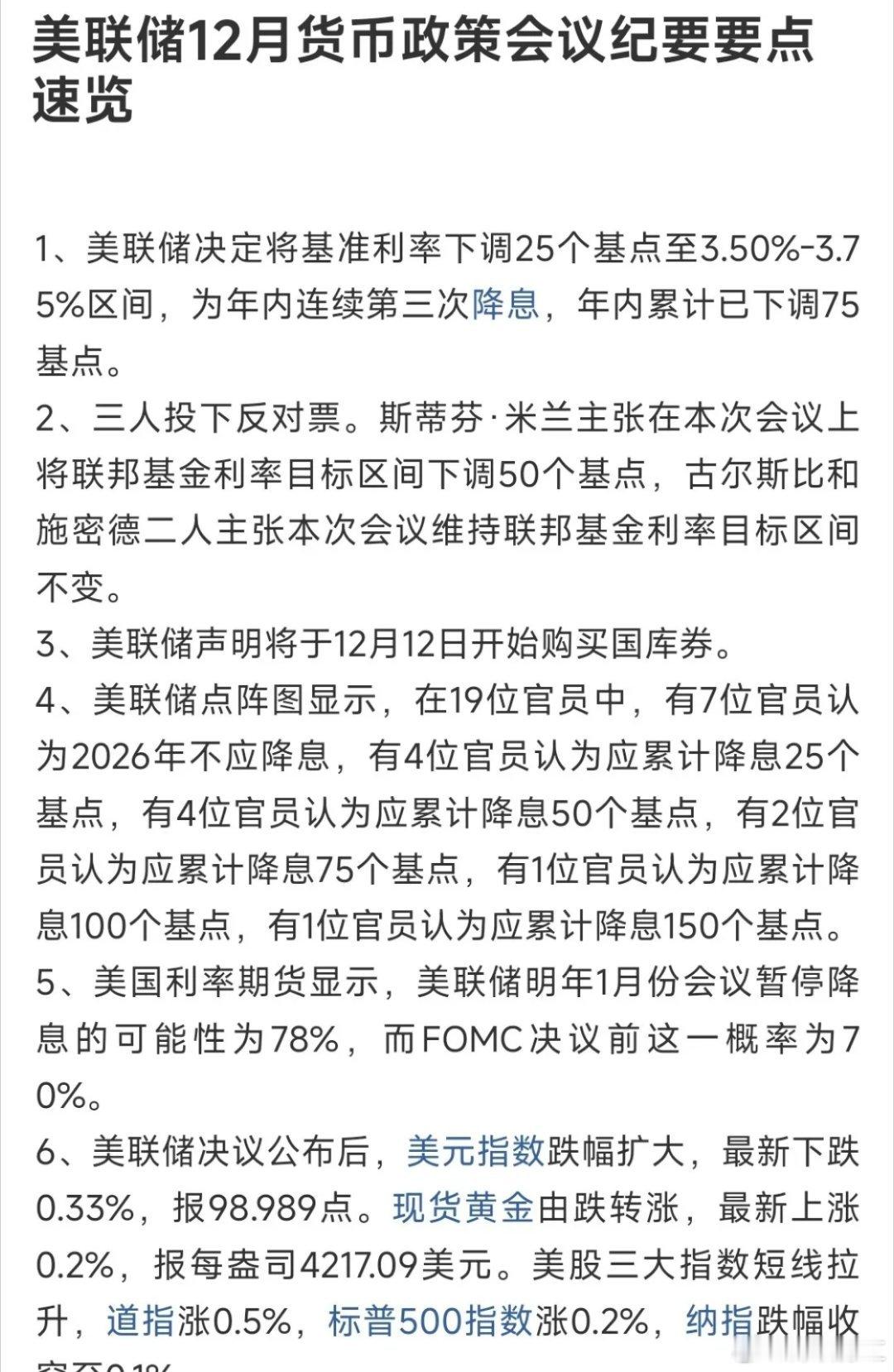

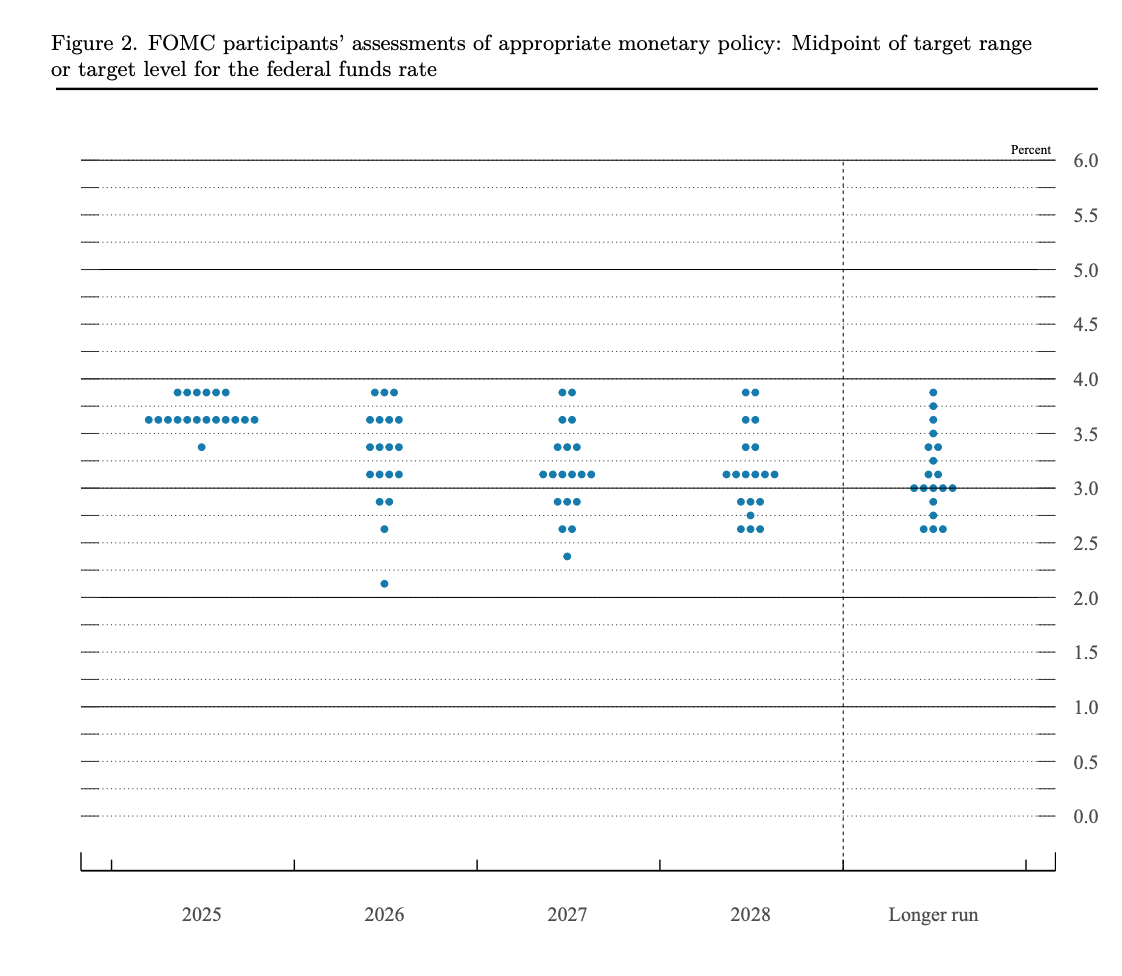

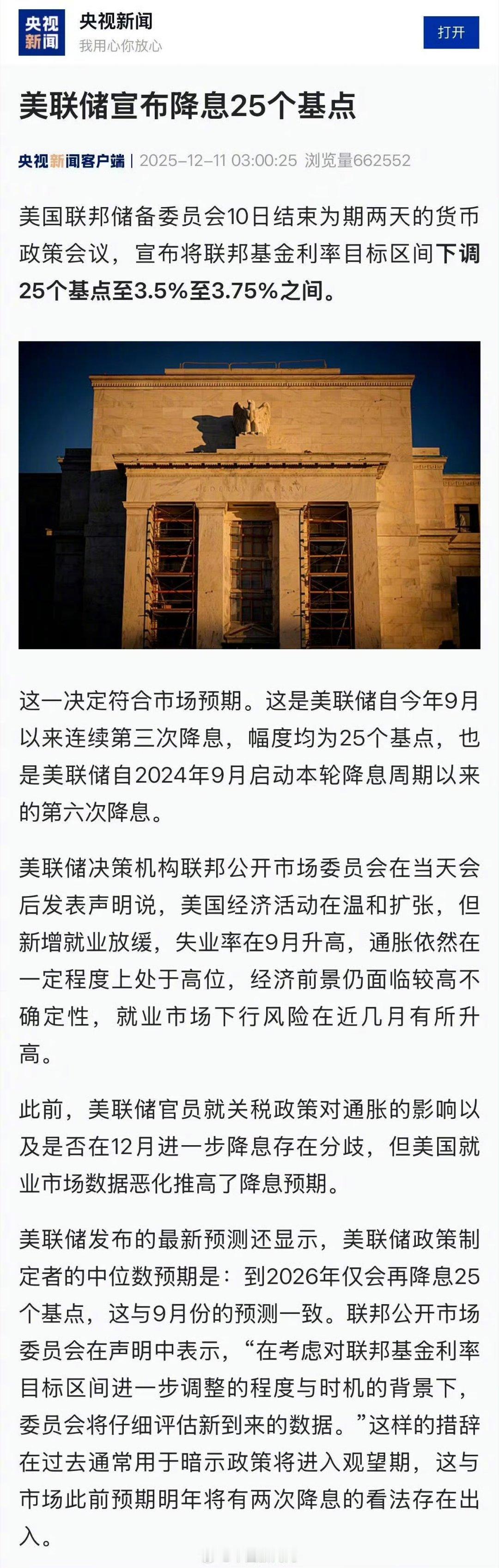

金价预言果然应验!美联储12月利率决议一落地,不少持金人直接陷入两难,熬夜纠结该

金价预言果然应验!美联储12月利率决议一落地,不少持金人直接陷入两难,熬夜纠结该持有还是赎回。我自己持仓俩月,看着账面浮亏就闹心,赎回怕亏到底,持有又怕继续波动。其实黄金本是避险资产,却被很多人当成了短线暴富的工具,忘了它受利率、地缘局势影响极大,涨跌从不是稳赚的局。投资的本质是让生活更稳,不是被盈亏牵着鼻子走。与其焦虑短期波动,不如根据自己的风险承受力规划,别跟风加杠杆,也别把鸡蛋全放一个篮子里。你这次跟风入黄金了吗?面对金价波动,你是选择硬扛还是及时止损?来评论区聊聊你的理财心得~