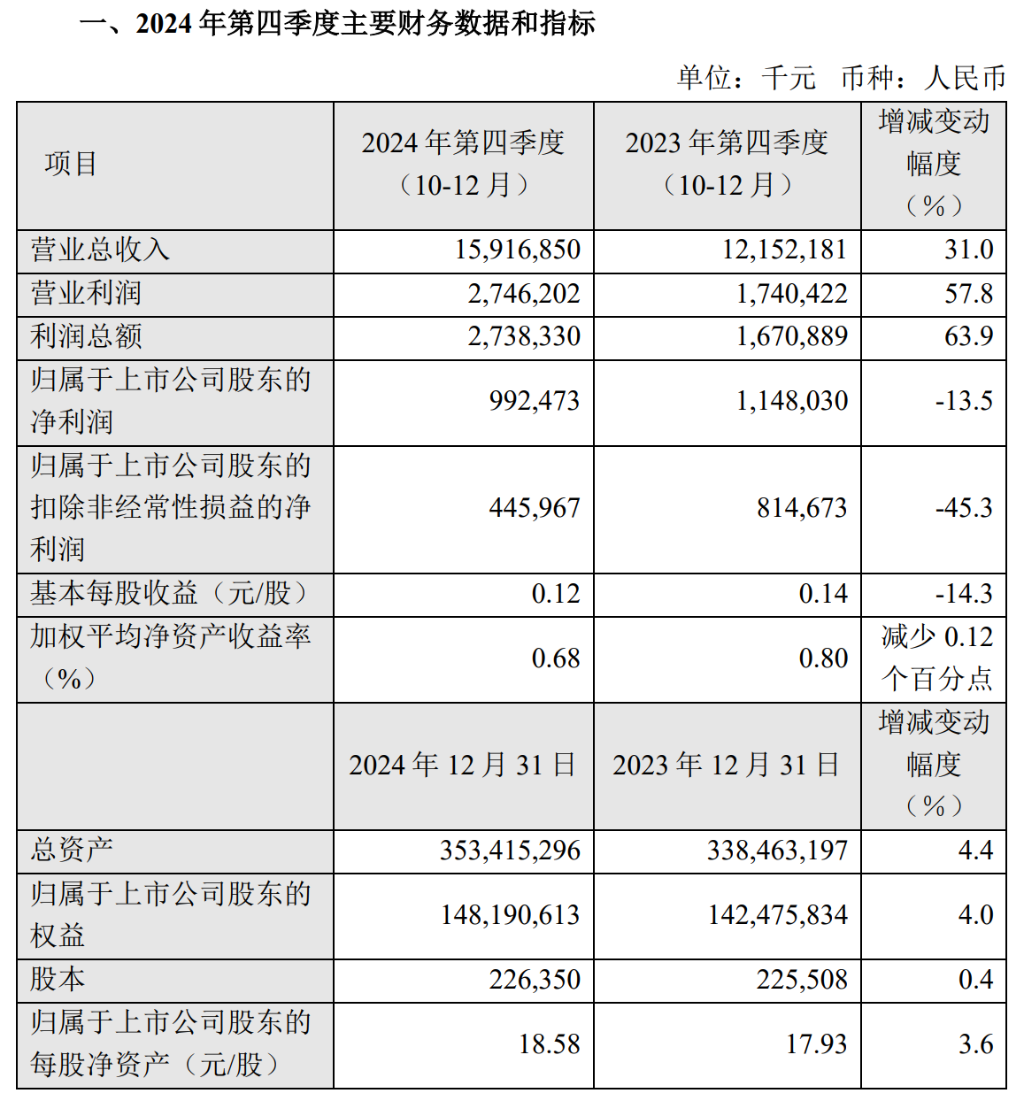

受益于销售晶圆数量增加、产能利用率提高,中芯国际Q4营业总收入、营业利润、利润总额同比均实现两位数增加;归属于上市公司股东的扣除非经常性损益的净利润同比下降,主要是由于资金收益下降所致。

受益于销售晶圆数量增加、产能利用率提高,中芯国际2024年Q4营业总收入、营业利润、利润总额同比均实现两位数增加;归属于上市公司股东的扣除非经常性损益的净利润同比下降,主要是由于资金收益下降所致。

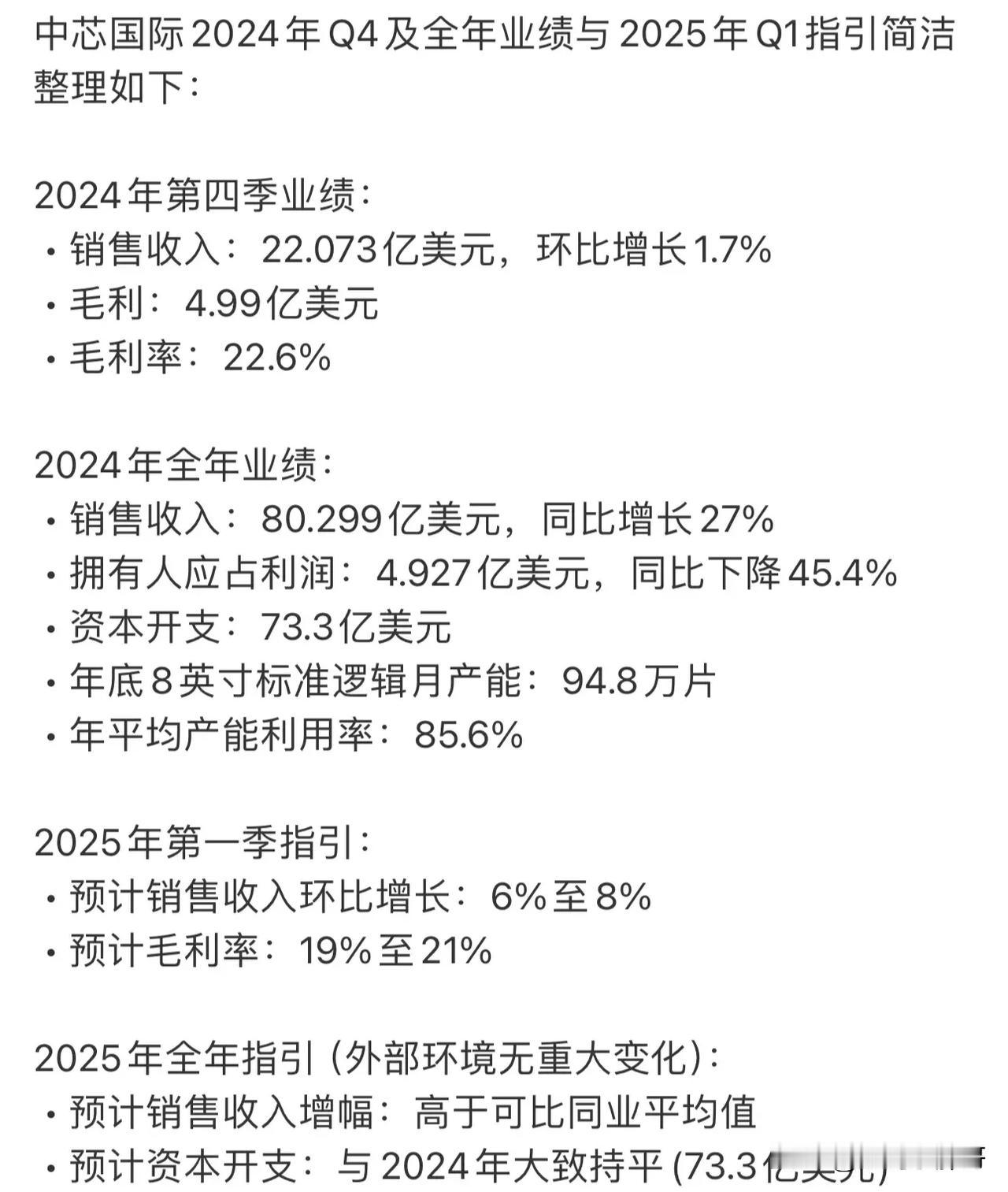

公司预计2025年第一季度收入环比增长6%至8%,毛利率19%-21%。在外部环境无重大变化的前提下,公司2025年指引为:销售收入增幅高于可比同业的平均值,资本开支与上一年相比大致持平。

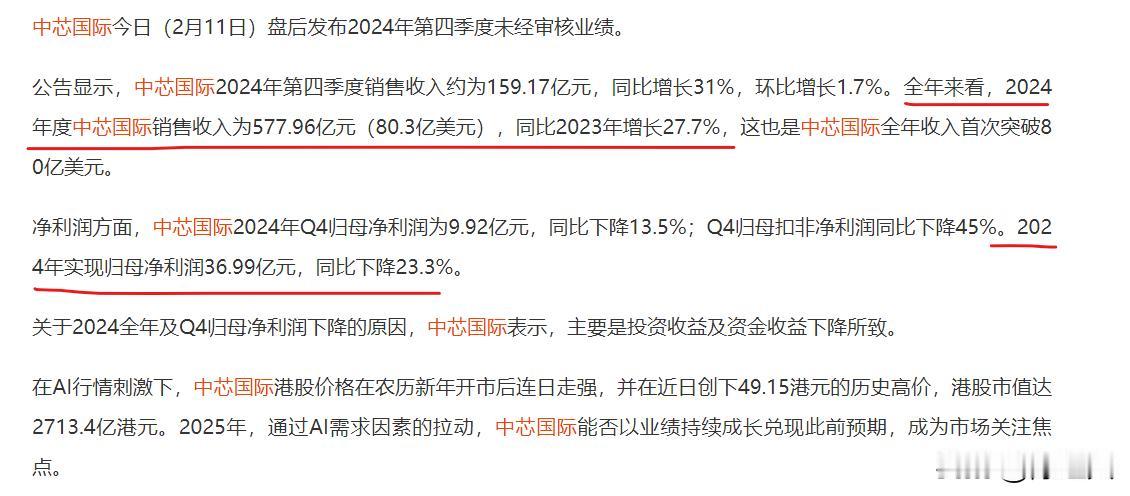

11日,中芯国际发布2024年第四季度业绩快报:

营收:Q4营业总收入达159.17亿元,较去年同期的121.52亿元增长31.0%。销售收入超过22亿美元,环比增长1.7%。

利润:Q4公司实现营业利润27.46亿元,同比增长57.8%;利润总额27.38亿元,同比增长63.9%。归属于上市公司股东的净利润为9.92亿元,同比下降13.5%;归属于上市公司股东的扣除非经常性损益的净利润为4.46亿元,同比下降45.3%。

毛利率:四季度毛利率为22.6%,环比上升2.1个百分点。

基本每股收益:第四季度,公司基本每股收益为0.12元/股,同比下降14.3%。

全年来看,公司2024年未经审计的营业收入为577.96亿元,同比增长27.7%。归属于上市公司股东的净利润为36.99亿元,同比下降23.3%。2024年公司毛利率为18%。

关键运营指标方面,2024年中芯国际资本开支为73.3亿美元,年底折合8英寸标准逻辑月产能为94.8万片,出货总量超过800万片,年平均产能利用率为85.6%,反映出公司在产能扩张和产能利用方面保持了良好势头。

公司表示,2024年第四季度营业总收入、营业利润、利润总额较上年同期增加,主要是由于销售晶圆数量增加、产能利用率提高及产品组合变化所致。2024年第四季度归属于上市公司股东的扣除非经常性损益的净利润较上年同期下降,主要是由于资金收益下降所致。

展望未来,中芯国际对2025年业绩保持谨慎乐观。短期内,公司预计2025年第一季度销售收入环比增长6-8%,毛利率在19%-21%之间。公司预计2025年销售收入增幅将高于可比同业的平均值,资本开支与上一年相比大致持平。

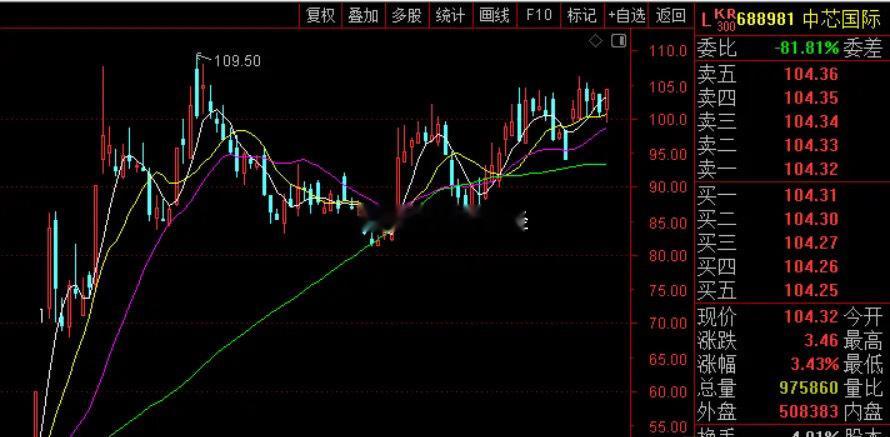

截至今日收盘,中芯国际A、H股分别收跌2.88%、5.23%,分别报100.86元/股和45.3港元/股。