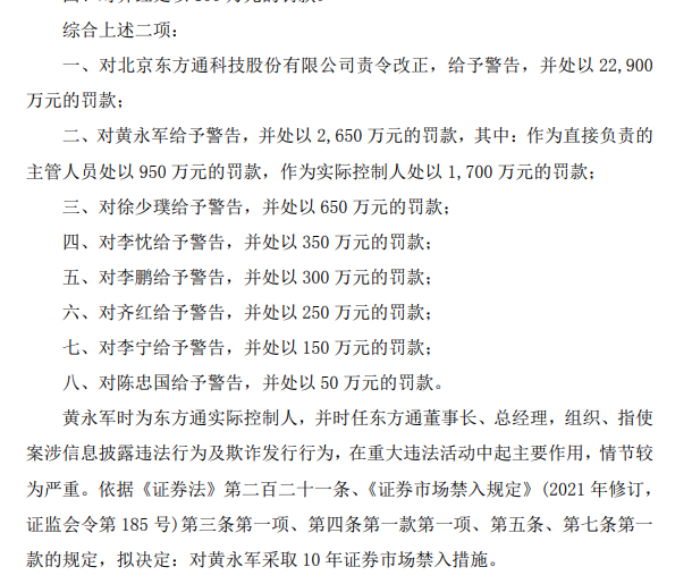

财联社9月13日讯(记者林坚)9月12日监管两次发文,揭开了*ST东通财务造假的具体轮廓,公司也将强制退市。一是证监会发文表态,将严肃查处公司严重财务造假案件,并坚持应移尽移的工作原则,将相关方移送公安机关;二是北京证监局行政处罚事先告知书送达公司,公司四年虚增利润超3亿,定增22亿涉嫌欺诈。

图为证监会发文称,将严肃查处东方通严重财务造假案件。

不仅是四年财务虚增这一项,股价暴跌埋下超5万股东、中介连环追责,更牵扯出原实控人家族上市后违规套现超11亿元的“离场剧本”,这些情节都发生在*ST东通身上。最终,公司将被处以2.29亿元罚款;同时,7名对公司财务造假、信息披露违规负有责任的相关人员,将被合计处以4400万元罚款,整体罚没金额合计达2.73亿元。

图为监管处罚结果。

*ST东通已是年内第12家因财务造假涉嫌触及重大违法强制退市的企业,而今年A股市场触及该类退市情形的公司数量,已创下历年以来的新高。有市场人士认为,证监会对上市公司立案调查的常见理由多为“涉嫌信息披露违法违规”,直接在立案告知书中明确“定期报告财务数据虚假记载”的情形并不多见。这种表述差异往往意味着监管层已掌握较为明确的造假证据,违法情节可能更为严重。

市场现在高度关注*ST东通调查案的后续,包括对中介机构的处罚。目前,*ST东通的保荐机构第一创业证券指定的保荐代表人,已被深交所出具警示函。监管层指出,保代在持续督导期间,未审慎核查发行人时任董事、高级管理人员是否被司法机关立案侦查,未能及时发现并督促公司披露上述重大信息。

会计差错大调整,解开“虚假记载”冰山一角

公司财务数据异常的“伏笔”实际上早在2023年便已埋下。

2023年1月,*ST东通因未及时披露“公司董事、副总经理曲涛被采取强制措施”的关键信息,被深交所首次下发监管函。这一事件成为监管层关注的起点,此后与*ST东通合作的中介机构相继因履职问题被监管点名。

2023年4月1日,为*ST东通提供法律服务的签字律师,因未按《律师事务所从事证券法律业务管理办法》等执业规则履行核查义务,被深交所出具警示函;同日,公司保荐机构第一创业证券指定的保荐代表人,因未审慎核查发行人时任董事、高级管理人员是否被司法机关立案侦查,同样收到深交所警示函;

2023年5月15日,北京证监局直接对*ST东通出具警示函,指出公司在信息披露与规范运作方面存在多项问题;

2024年4月29日,北京证监局针对*ST东通2022年年度报告信息披露不准确的问题,向公司下发整改通知;次日(4月30日),公司即收到北京证监局作出的行政处罚决定;

2024年12月,审计机构的问题集中爆发:12月13日,北京德皓国际会计师事务所及相关审计人员因对*ST东通审计工作不到位被出具警示函;12月17日,另一审计机构大华会计师事务所及相关人员亦因同类问题遭监管警示。

中介机构密集被追责,往往与上市公司财务数据真实性存疑直接相关。而*ST东通2024年披露的一份《会计差错更正公告》,则直接揭开了其财报“虚假记载”的冰山一角。

根据*ST东通2024年发布的会计差错更正公告,公司2022年、2023年上半年及2023年第三季度披露的定期报告存在严重数据偏差,调整前后核心财务指标差距显著。

2022年年度报告中,调整后应收账款减少1.2亿元,未分配利润减少9858.06万元,营业收入减少1.17亿元,营业利润减少1.16亿元,净利润减少9858.06万元;2023年半年度报告中,应收账款调减超1.14亿元,未分配利润调减超9422.26万元,利润表相关科目亦出现不同程度的调增。

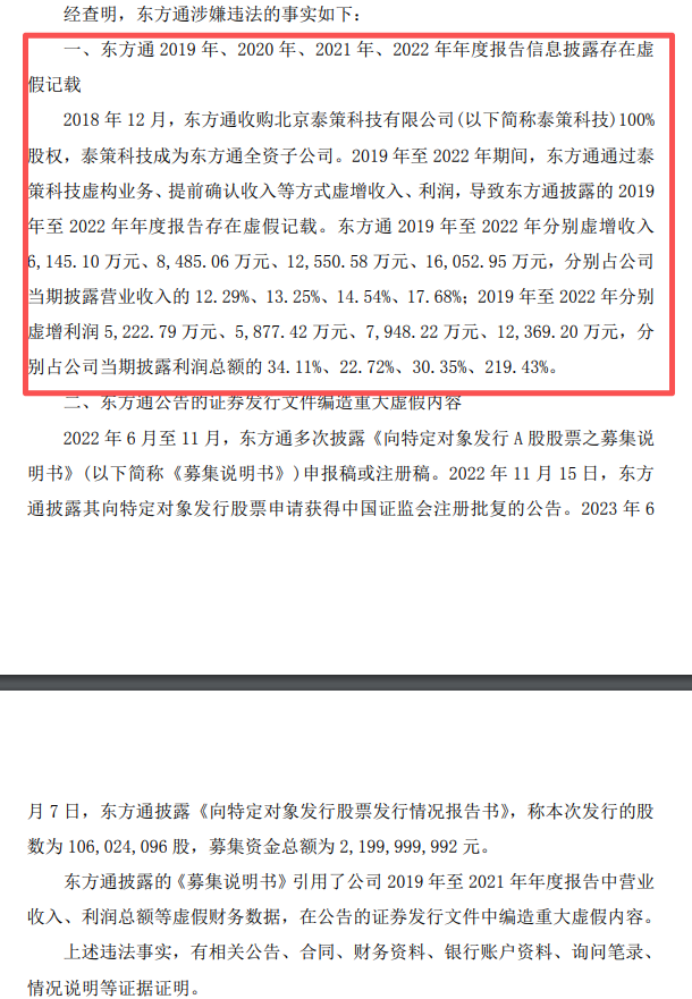

四年虚增超3亿,定增22亿涉欺诈

如何步步造假?造假程度实况如何?这些细节都在监管最新的调查中得到了解答。

据北京证监局查明,2019年至2022年期间,*ST东通通过虚构业务、提前确认收入等手段,持续对营业收入与利润总额进行虚增,且造假规模逐年扩大。2019年,*ST东通虚增收入6145.10万元,占当期披露营业收入的12.29%;同期虚增利润5222.79万元,占当期披露利润总额的34.11%。2020年,虚增收入规模增至8485.06万元,占比提升至13.25%;虚增利润5877.42万元,占比22.72%。

2021年,公司造假力度进一步加大,虚增收入12550.58万元,占当期披露营业收入的14.54%;虚增利润7948.22万元,占当期披露利润总额的30.35%。到了2022年,虚增数据再创新高,当年虚增收入16052.95万元,占比攀升至17.68%;虚增利润12369.20万元,占当期披露利润总额的比例更是高达219.43%,这意味着,若剔除虚增部分,公司2022年实际利润总额已为负值。

图为公司财务造假的具体情况。

四年间,*ST东通累计虚增收入43233.69万元,累计虚增利润31417.63万元,虚增比例持续走高,造假行为的严重性可见一斑。

上述虚假财务数据还被用于公司2023年的定增融资。据公告显示,2023年*ST东通通过非公开发行股票募集资金22亿元,在披露的《向特定对象发行A股股票之募集说明书》中,公司引用了2019年至2022年的财务数据,而这些数据已被证实存在虚假记载。

北京证监局认定,该行为导致公司2023年定增构成欺诈发行,涉嫌严重侵害投资者利益。

超5%未披露,“一家子”超额减持

不仅如此,*ST东通的资本故事,从上市之初也埋下了“套现”的伏笔。据Wind,自*ST东通2014年上市以来,公司股东累计减持套现金额已超29.5亿元。其中,原实控人张齐春、朱海东、朱曼(三人分别为母子、夫妻关系,系家族关联方,“是一家人”)累计套现金额达11.79亿元,仅在上述违规减持期间(2018年4月-2020年7月),三人套现金额便超9.59亿元。

*ST东通于2014年1月在深交所创业板上市,控股股东、实际控制人所持股份需锁定36个月。不过2017年11月-12月,限售期刚过,原实控人张齐春、朱海东便开启减持,两人合计减持公司股份超554万股,套现金额达8100万元。

上市仅4年,原实控人便选择“放手”。2018年1月,张齐春通过委托表决权的方式,将公司实际控制权转让给股东黄永军;此后黄永军通过多次增持,于2021年4月正式成为*ST东通的实际控制人。

值得注意的是,在实控权转让前,张齐春已显现出“急于离场”的迹象,通过持续减持降低持股比例,为后续转让实控权铺路。深交所的监管函显示,张齐春及其家族成员在减持过程中,还存在两项明确的违规行为:

其一,未按规定披露权益变动。2018年4月18日至2020年7月9日期间,张齐春、朱海东、朱曼通过集中竞价、大宗交易方式合计减持*ST东通股份1887.33万股,占公司总股本的6.71%。根据《上市公司收购管理办法》,投资者及其一致行动人持有上市公司股份比例达到5%时,应当在该事实发生之日起3日内编制权益变动报告书,向证监会、深交所提交书面报告,通知上市公司并予公告,且在上述期限内不得再行买卖该公司股票。

但张齐春家族在减持比例达5%时,既未及时披露权益变动报告,也未停止减持行为,违反了信息披露的及时性要求。

其二,超额减持。2019年7月23日,深交所向张齐春、朱海东下发监管函指出,两人于2018年12月22日对外披露的减持计划显示“合计减持数量不超过277万股”,但最终实际减持279.2696万股,超额减持2.2696万股,涉及减持金额50.27万元。

尽管超额减持金额不大,但已构成对减持计划的违反,是原实控人对市场规则的漠视。

中介机构“连环追责”

在*ST东通财务造假案中,为公司提供服务的中介机构未能履行“看门人”职责,最终也难逃监管追责。

公司的审计机构“北京德皓国际会计师事务所”及相关人员,因审计工作履职不到位(与ST东通财务报告审计相关),被监管部门出具警示函。作为负责上市公司财务报告审计的中介机构,其核心职责是核查财报真实性,此次被警示与*ST东通财务数据虚假记载的审计疏漏直接相关。

公司的另一审计机构“大华会计师事务所”及相关人员,因同类审计履职问题(未确保审计证据充分性、未核查出财务数据偏差等),被监管部门出具警示函。该机构同样承担ST东通财务审计职责,因未能有效识别财报虚假记载问题,属于典型的中介机构“看门人”职责缺失,进而被监管追责。

基本面持续恶化,连续两年大额亏损何解?

截至今年上半年,*ST东通股民数量还有5.568万户,现在承受的压力是巨大的。

一方面,就在4月14日立案调查公告披露后,*ST东通股价开启“暴跌模式”:4月15日、16日连续两个交易日以20%幅度跌停,两日累计跌幅达36%。截至9月12日收盘,*ST东通股价报收6.58元,年内跌超56%,总市值36.71亿元。

另一方面,对*ST东通未来经营前景的担忧也不容忽视。Wind数据显示,自2023年起,公司已陷入连续大额亏损的困境。2023年,*ST东通归母净利润为-6.73亿元,同比大幅下滑;2024年,公司亏损幅度虽略有收窄,但归母净利润仍为-5.76亿元,连续两年未能实现盈利。

进入2025年,公司经营状况依旧未有改善。今年上半年,*ST东通归母净利润为-0.55亿元,延续亏损态势。从数据来看,公司主营业务盈利能力持续疲软,叠加财务造假引发的监管风险,整体经营已陷入“双重困境”。

在2024年年报中,审计机构对公司财务会计报告出具“无法表示意见”的核心原因之一,便是“无法获取充分、适当的审计证据,以判断公司持续经营能力相关的重大不确定性是否得到充分披露”。