郭磊系广发证券首席经济学家、中国首席经济学家论坛理事 报告摘要第一,5月出口同比7.6%,高于市场平均预期的6.4%(WIND口径)。这一增速包含偏低基数的影响,但就环比来看,3.4%的环比符合季节性。出口整体处于较为稳定的状态。第二,5月韩国出口同比11.7%、越南出口同比12.9%,也均保持了趋势平稳。全球经济景气度依然保持平稳、海外主要经济体库存低位回补是一个基础。5月全球制造业PMI继续上行至50.9,其中中美环比放缓,欧洲、日本环比上行。美国制造业库存3-4月连续处于正增长区间,属2023年6月以来再度转正。第三,那么如何理解5月PMI新出口订单指数的显著下降?这一点仍需继续观察,毕竟订单在先出口量在后;但我们理解:一则PMI是一个环比指标,从历史上看单月数据趋势意义并不强,甚至有的时段出口订单连续信号最终也被证明是错判(比如2020年2-6月);二则从5月景气下行幅度较明显的行业来看,可能是航运拥堵、海外贸易壁垒风险等导致企业主动调整前期较高的生产所致;三则上述因素会影响出口月度节奏,但对于年度中枢影响应相对较小。前期我们预计2024年全年可能会是“中等个位数正增长”,目前累计同比为2.7%,后续基数较低,季度只要大致平稳即可实现5%以上的同比。第四,从主要出口目标区域来看,主要是基数分布的不同导致增速差异。从前5个月累计增速来看,对我国香港地区(同比10.8%)、东盟(同比9.7%)、拉美(同比10.2%)增速较高,对美国出口同比0.2%,对欧盟(-3.9%)、日本(-7.7%)、韩国(-5.3%)出口增速较低。前五个月对东盟、欧盟、美国出口分别占我国总出口比重分别为16.8%、14.6%、14.0%。第五,从主要出口产品来看,出口单月增速较高的一是船舶(同比57.1%)、汽车(同比16.6%)等装备制造类产品;二是家电(同比18.3%)、家具(同比16.0%)等地产后周期产品;三是手机(同比8.1%)、自动数据处理设备(同比6.4%)等电子产品;四是通用机械设备(同比7.4%)。其中手机累计增速尚低,其余累计增速亦较高。增速较低的主要是服装、箱包、玩具等。中国出口优势产品的类型特征实际上逐渐明显。第六,5月进口同比1.8%,这一表现大致中性。数据低于4月偏强的8.4%,但基数也略高于4月。前5个月进口同比2.9%,与内需尚待进一步修复的状况较为匹配,我们可以用中国企业经营状况指数(BCI)为坐标理解进口周期大致位置。从主要产品进口数量来看,铜(累计同比8.8%)和集成电路(累计同比14.6%)较高,反映产业升级特征下的需求结构。第七,最新的出口数据显示外需基本稳定,这意味着制造业产业链仍存在需求端支持;对宏观面来说,下一个需要等待的关键信号是内需和建筑业产业链变化。和一季度末相比,股指和利率均呈徘徊特征,我们理解和本轮财政加速、地产放松的政策效果尚未显性化有关,它涉及到对未来名义增长斜率的判断。不过目前相关领域政策周期应未结束,有较大概率会继续叠加,其效果有待继续观测。正文5月出口同比7.6%,高于市场平均预期的6.4%(WIND口径)。这一增速包含偏低基数的影响,但就环比来看,3.4%的环比符合季节性。出口整体处于较为稳定的状态。5月出口同比增长7.6%,今年1-2月同比为7%,3月同比的-7.5%处于年初以来低点,4月同比1.5%、5月同比7.6%则属于逐步正常化。去年同期基数偏低(2023年5月同比-7.6%)存在一定贡献,但就环比来看,3.4%的环比大致正常,2020-2023年5月环比均值为3.5%。 5月韩国出口同比11.7%、越南出口同比12.9%,也均保持了趋势平稳。全球经济景气度依然保持平稳、海外主要经济体库存低位回补是一个基础。5月全球制造业PMI继续上行至50.9,其中中美环比放缓,欧洲、日本环比上行。美国制造业库存3-4月连续处于正增长区间,属2023年6月以来再度转正。全球经济维持着相对偏高的景气度,这是出口相对景气的基础。5月全球制造业PMI为50.9,高于前值的50.3。美国制造业PMI为48.7,低于前值的49.2。日本制造业PMI为50.4,高于前值的49.6。欧元区制造业PMI为47.3,高于前值的45.7。从库存周期来看,4月美国制造业PMI库存同比0.5%,结束了之前连续9个月的负增长。那么如何理解5月PMI新出口订单指数的显著下降?这一点仍需继续观察,毕竟订单在先出口量在后;但我们理解:一则PMI是一个环比指标,从历史上看单月数据趋势意义并不强,甚至有的时段出口订单连续信号最终也被证明是错判(比如2020年2-6月);二则从5月景气下行幅度较明显的行业来看,可能是航运拥堵、海外贸易壁垒风险等导致企业主动调整前期较高的生产所致;三则上述因素会影响出口月度节奏,但对于年度中枢影响应相对较小。前期我们预计2024年全年可能会是“中等个位数正增长”,目前累计同比为2.7%,后续基数较低,季度只要大致平稳即可实现5%以上的同比。5月PMI新出口订单指数为48.3,明显低于前值的50.6。这是否意味着出口转弱?需要指出的是,PMI是一个环比指标,月度波动较大,所以需要继续观察后续数据看是否形成连续信号。实际上,即便是PMI新出口订单连续低位,也可能形成对后续出口的误判。最典型的是2020年2-6月,PMI新出口订单有三个月在28-36之间的极低位,但实际上,出口处于一轮显著回升的前夜,2020年7月出口同比就上行至6.8%,后连续高位至2022年年中。

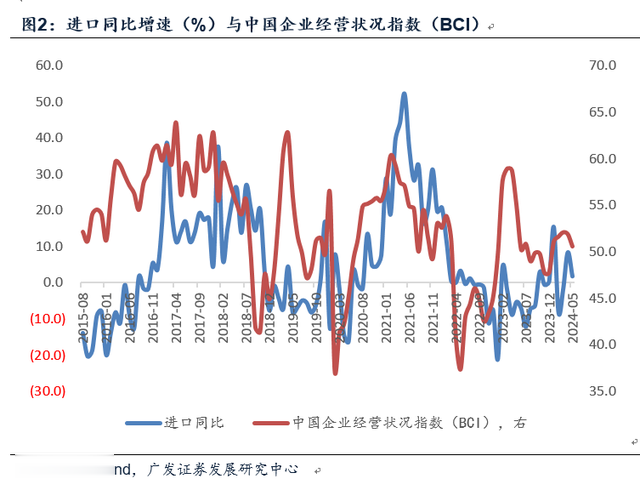

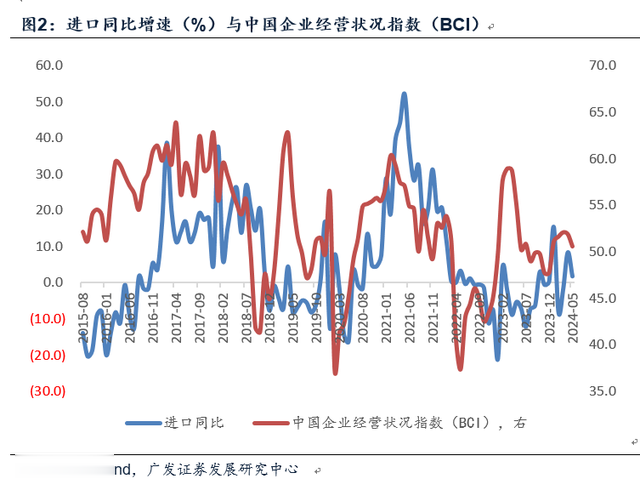

在前期报告《量有所回踩,价继续回升》中,我们指出:PMI生产端调整幅度要大于需求端,对应产需比有所收敛。而环比下行幅度最大的主要是4月景气度较高的行业,如电气机械、计算机通信电子、纺织,这些也恰是外需占比较高的行业。所以我们理解,可能是海外逆全球化和贸易壁垒风险导致部分行业短期主动调整前期较高的生产速度。在前期报告《3月出口数据简析》中,我们指出:2024年全年出口表现有望较去年初步修复。月度出口数据可能会随基数有所波动;海外也尚未出现显性补库存;但就年度来说,中性假设仍是回到中等个位数同比正增长。相较于去年-4.7%的同比增速来说,这一过程对于今年的GDP将形成增量贡献。从主要出口目标区域来看,主要是基数分布的不同导致增速差异。从前5个月累计增速来看,对我国香港地区(同比10.8%)、东盟(同比9.7%)、拉美(同比10.2%)增速较高,对美国出口同比0.2%,对欧盟(-3.9%)、日本(-7.7%)、韩国(-5.3%)出口增速较低。前五个月对东盟、欧盟、美国出口分别占我国总出口比重分别为16.8%、14.6%、14.0%。对各个目标区域出口增速差别较大,其中主要是基数差异。比如5月单月对美出口同比为3.6%,高于前值的-2.8%,但主要是因为去年同期基数大幅下降。对东盟出口单月同比从4月的8.1%上行至5月的22.5%,但主要是同期基数由去年4月的4.5%下降至-15.9%。所以从累计增速来观测可能会更好一些。从主要出口产品来看,出口单月增速较高的一是船舶(同比57.1%)、汽车(同比16.6%)等装备制造类产品;二是家电(同比18.3%)、家具(同比16.0%)等地产后周期产品;三是手机(同比8.1%)、自动数据处理设备(同比6.4%)等电子产品;四是通用机械设备(同比7.4%)。其中手机累计增速尚低,其余累计增速亦较高。增速较低的主要是服装、箱包、玩具等。中国出口优势产品的类型特征实际上逐渐明显。从前5个月出口累计同比来看,船舶累计同比93.4%,汽车累计同比20.1%,家具累计同比16.6%,家电同比14.0%,通用机械设备同比10.6%,自动数据处理设备同比6.1%,均属于增速明显快于整体的门类。前5个月箱包出口累计同比1.6%、服装出口累计同比0.2%、玩具出口累计同比0.2%、手机出口累计同比-5.9%,增速低于整体。5月进口同比1.8%,这一表现大致中性。数据低于4月偏强的8.4%,但基数也略高于4月。前5个月进口同比2.9%,与内需尚待进一步修复的状况较为匹配,我们可以用中国企业经营状况指数(BCI)为坐标理解进口周期大致位置。从主要产品进口数量来看,铜(累计同比8.8%)和集成电路(累计同比14.6%)较高,反映产业升级特征下的需求结构。前5个月原油进口量同比-0.5%,钢材进口量同比-2.8%,粮食进口量同比1.0%,铁矿砂进口量同比6.9%,铜材进口量同比8.8%,集成电路进口量同比14.6%。

最新的出口数据显示外需基本稳定,这意味着制造业产业链仍存在需求端支持;对宏观面来说,下一个需要等待的关键信号是内需和建筑业产业链变化。和一季度末相比,股指和利率均呈徘徊特征,我们理解和本轮财政加速、地产放松的政策效果尚未显性化有关,它涉及到对未来名义增长斜率的判断。不过目前相关领域政策周期应未结束,有较大概率会继续叠加,其效果有待继续观测。风险提示:宏观经济和金融环境变化超预期,美国经济下行风险超预期,欧洲经济下行风险超预期,全球金融市场或汇率市场波动影响出口,大的出口行业出口增速高于或者低于预期,内需存在脆弱性影响进口

在前期报告《量有所回踩,价继续回升》中,我们指出:PMI生产端调整幅度要大于需求端,对应产需比有所收敛。而环比下行幅度最大的主要是4月景气度较高的行业,如电气机械、计算机通信电子、纺织,这些也恰是外需占比较高的行业。所以我们理解,可能是海外逆全球化和贸易壁垒风险导致部分行业短期主动调整前期较高的生产速度。在前期报告《3月出口数据简析》中,我们指出:2024年全年出口表现有望较去年初步修复。月度出口数据可能会随基数有所波动;海外也尚未出现显性补库存;但就年度来说,中性假设仍是回到中等个位数同比正增长。相较于去年-4.7%的同比增速来说,这一过程对于今年的GDP将形成增量贡献。从主要出口目标区域来看,主要是基数分布的不同导致增速差异。从前5个月累计增速来看,对我国香港地区(同比10.8%)、东盟(同比9.7%)、拉美(同比10.2%)增速较高,对美国出口同比0.2%,对欧盟(-3.9%)、日本(-7.7%)、韩国(-5.3%)出口增速较低。前五个月对东盟、欧盟、美国出口分别占我国总出口比重分别为16.8%、14.6%、14.0%。对各个目标区域出口增速差别较大,其中主要是基数差异。比如5月单月对美出口同比为3.6%,高于前值的-2.8%,但主要是因为去年同期基数大幅下降。对东盟出口单月同比从4月的8.1%上行至5月的22.5%,但主要是同期基数由去年4月的4.5%下降至-15.9%。所以从累计增速来观测可能会更好一些。从主要出口产品来看,出口单月增速较高的一是船舶(同比57.1%)、汽车(同比16.6%)等装备制造类产品;二是家电(同比18.3%)、家具(同比16.0%)等地产后周期产品;三是手机(同比8.1%)、自动数据处理设备(同比6.4%)等电子产品;四是通用机械设备(同比7.4%)。其中手机累计增速尚低,其余累计增速亦较高。增速较低的主要是服装、箱包、玩具等。中国出口优势产品的类型特征实际上逐渐明显。从前5个月出口累计同比来看,船舶累计同比93.4%,汽车累计同比20.1%,家具累计同比16.6%,家电同比14.0%,通用机械设备同比10.6%,自动数据处理设备同比6.1%,均属于增速明显快于整体的门类。前5个月箱包出口累计同比1.6%、服装出口累计同比0.2%、玩具出口累计同比0.2%、手机出口累计同比-5.9%,增速低于整体。5月进口同比1.8%,这一表现大致中性。数据低于4月偏强的8.4%,但基数也略高于4月。前5个月进口同比2.9%,与内需尚待进一步修复的状况较为匹配,我们可以用中国企业经营状况指数(BCI)为坐标理解进口周期大致位置。从主要产品进口数量来看,铜(累计同比8.8%)和集成电路(累计同比14.6%)较高,反映产业升级特征下的需求结构。前5个月原油进口量同比-0.5%,钢材进口量同比-2.8%,粮食进口量同比1.0%,铁矿砂进口量同比6.9%,铜材进口量同比8.8%,集成电路进口量同比14.6%。

在前期报告《量有所回踩,价继续回升》中,我们指出:PMI生产端调整幅度要大于需求端,对应产需比有所收敛。而环比下行幅度最大的主要是4月景气度较高的行业,如电气机械、计算机通信电子、纺织,这些也恰是外需占比较高的行业。所以我们理解,可能是海外逆全球化和贸易壁垒风险导致部分行业短期主动调整前期较高的生产速度。在前期报告《3月出口数据简析》中,我们指出:2024年全年出口表现有望较去年初步修复。月度出口数据可能会随基数有所波动;海外也尚未出现显性补库存;但就年度来说,中性假设仍是回到中等个位数同比正增长。相较于去年-4.7%的同比增速来说,这一过程对于今年的GDP将形成增量贡献。从主要出口目标区域来看,主要是基数分布的不同导致增速差异。从前5个月累计增速来看,对我国香港地区(同比10.8%)、东盟(同比9.7%)、拉美(同比10.2%)增速较高,对美国出口同比0.2%,对欧盟(-3.9%)、日本(-7.7%)、韩国(-5.3%)出口增速较低。前五个月对东盟、欧盟、美国出口分别占我国总出口比重分别为16.8%、14.6%、14.0%。对各个目标区域出口增速差别较大,其中主要是基数差异。比如5月单月对美出口同比为3.6%,高于前值的-2.8%,但主要是因为去年同期基数大幅下降。对东盟出口单月同比从4月的8.1%上行至5月的22.5%,但主要是同期基数由去年4月的4.5%下降至-15.9%。所以从累计增速来观测可能会更好一些。从主要出口产品来看,出口单月增速较高的一是船舶(同比57.1%)、汽车(同比16.6%)等装备制造类产品;二是家电(同比18.3%)、家具(同比16.0%)等地产后周期产品;三是手机(同比8.1%)、自动数据处理设备(同比6.4%)等电子产品;四是通用机械设备(同比7.4%)。其中手机累计增速尚低,其余累计增速亦较高。增速较低的主要是服装、箱包、玩具等。中国出口优势产品的类型特征实际上逐渐明显。从前5个月出口累计同比来看,船舶累计同比93.4%,汽车累计同比20.1%,家具累计同比16.6%,家电同比14.0%,通用机械设备同比10.6%,自动数据处理设备同比6.1%,均属于增速明显快于整体的门类。前5个月箱包出口累计同比1.6%、服装出口累计同比0.2%、玩具出口累计同比0.2%、手机出口累计同比-5.9%,增速低于整体。5月进口同比1.8%,这一表现大致中性。数据低于4月偏强的8.4%,但基数也略高于4月。前5个月进口同比2.9%,与内需尚待进一步修复的状况较为匹配,我们可以用中国企业经营状况指数(BCI)为坐标理解进口周期大致位置。从主要产品进口数量来看,铜(累计同比8.8%)和集成电路(累计同比14.6%)较高,反映产业升级特征下的需求结构。前5个月原油进口量同比-0.5%,钢材进口量同比-2.8%,粮食进口量同比1.0%,铁矿砂进口量同比6.9%,铜材进口量同比8.8%,集成电路进口量同比14.6%。 最新的出口数据显示外需基本稳定,这意味着制造业产业链仍存在需求端支持;对宏观面来说,下一个需要等待的关键信号是内需和建筑业产业链变化。和一季度末相比,股指和利率均呈徘徊特征,我们理解和本轮财政加速、地产放松的政策效果尚未显性化有关,它涉及到对未来名义增长斜率的判断。不过目前相关领域政策周期应未结束,有较大概率会继续叠加,其效果有待继续观测。风险提示:宏观经济和金融环境变化超预期,美国经济下行风险超预期,欧洲经济下行风险超预期,全球金融市场或汇率市场波动影响出口,大的出口行业出口增速高于或者低于预期,内需存在脆弱性影响进口

最新的出口数据显示外需基本稳定,这意味着制造业产业链仍存在需求端支持;对宏观面来说,下一个需要等待的关键信号是内需和建筑业产业链变化。和一季度末相比,股指和利率均呈徘徊特征,我们理解和本轮财政加速、地产放松的政策效果尚未显性化有关,它涉及到对未来名义增长斜率的判断。不过目前相关领域政策周期应未结束,有较大概率会继续叠加,其效果有待继续观测。风险提示:宏观经济和金融环境变化超预期,美国经济下行风险超预期,欧洲经济下行风险超预期,全球金融市场或汇率市场波动影响出口,大的出口行业出口增速高于或者低于预期,内需存在脆弱性影响进口