自2019年香港主板上市以来,亚盛医药几乎每年都会有不小的募资动作,却始终未能走出资金困境,2024年将有超6亿元的借款到期,更令这种流动性的紧迫感升级。

近日,亚盛医药一口气发布了三份公告,宣布三项筹资动作——

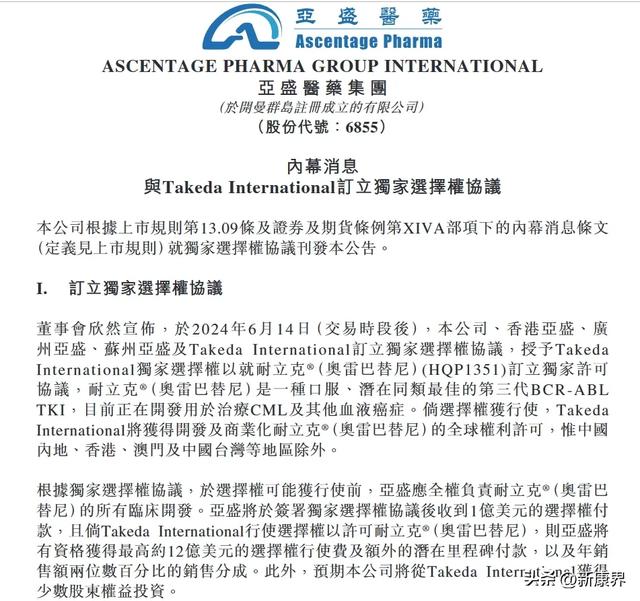

一是,将核心产品第三代BCR-ABL抑制剂耐立克®(奥雷巴替尼)(HQP1351)中国之外全球开发及商业化权益独家选择权许可给武田制药,由此获得首期1亿美元选择权付款,以及总计12亿美元的后期选择权行使费及分阶段里程碑付款,还有年销售额两位数百分比的销售分成。

二是,向武田制药配发约2430.73万股,总代价为7500万美元(约5.86亿港元),交易完成后武田制药将持有亚盛医药7.73%的股权,并成为其第二大股东。

三是,已向美国证券交易委员会保密提交一份关于建议首次公开发售代表本公司的普通股的美国存托股份的F-1表格登记声明草案。建议发售的股份和美国存托股份的数量及建议发售的价格范围尚未确定。首次公开发售预计在证交会完成审查程序后进行,视乎市场和其他条件而定。

且不算未来的销售分成及美国上市募资额度,13亿美元的BD交易,加上0.75亿美元的股权募资,亚盛医药此番动作涉及的资金已近百亿人民币。

01

亚盛医药的百亿筹资利

股价高涨23.21%

资料显示,亚盛医药向武田制药出售海外销售权的产品耐立克®(奥雷巴替尼),是一种口服、潜在同类最佳的第三代BCR-AB LTKI,为亚盛医药的核心产品,也是其第一个获批上市的产品,目前正在开发用于治疗CML及其他血液癌症。

作为国内首个且唯一获批上市治疗T315I突变CML患者的第三代BCR-ABL抑制剂,从2021年12月上市到2023年底,奥雷巴替尼两年多累计含税销售额达到3.62亿元,且2023年销售盒数比2022年增长了259%,准入医院数量增加567%。

根据亚盛医药与武田制药此次订立的独家选择权协议,亚盛应全权负责耐立克 ®(奥雷巴替尼)的所有临床开发,将在协议签署后收到1亿美元,并在对方行使选择权后有资格获得最高约12亿美元的选择权行使费及额外的潜在里程碑付款,还有年销售额两位数百分比的销售分成。

武田制药则据此获得该药物除中国内地、香港、澳门及中国台湾等地区外的全球权利许可。

(来源:企业公告)

据亚盛医药2023年年报披露,耐立克®(奥雷巴替尼)已先后被纳入国内医保目录,及最新版美国国家综合癌症网络(NCCN)慢性髓细胞白血病(CML)治疗指南。

此外,2024年2月耐立克®(奥雷巴替尼)已获得美国FDA的许可,将开展奥雷巴替尼针对过往接受过治疗的慢性髓细胞白血病慢性期 (CML-CP,伴有及并无伴有T315I突变)患者的全球注册III期临床试验(POLARIS-2)。

2023年7月,耐立克®(奥雷巴替尼)获得CDE批准开展联合化疗对比伊马替尼联合化疗治疗新诊断费城染色体阳性急性淋巴细胞白血病(Ph+ALL)的患者的关键注册性III期临床研究,这意味着耐立克®(奥雷巴替尼)有望成为国内首个用于一线治疗Ph+ALL的TKI药物。

有分析认为,耐立克 ®(奥雷巴替尼)是成熟产品,加上武田制药的团队和资源优势,后期12亿美元的行使费及双位数销售分成全部兑现的可能性很大,这将会是国内抗肿瘤小分子药物史上最大的BD交易。

不过也有观点指出,首付款1亿美元,后期12亿美元尚未能开始履行,但所有临床开发研究仍需亚盛制药全权负责,这笔买卖对亚盛医药来说似乎并不划算。

或是也考虑到这一问题,亚盛医药与武田制药在宣布BD交易的同时还进行了股权上的引入。

(来源:企业公告)

亚盛医药将向武田制药发行及配发2430.73万股股份,总代价为7500万美元(相当于5.8577亿美元),每股认购股份约24.09850港元,相比于2024年6月14日收市加每股23.05港元溢价约4.55%。

武田制药将在此次交易完成交割后,获得亚盛医药已扩大发行股本约7.73%的股权,一跃成为后者第二大股东。

(来源:企业公告)

亚盛医药在公告中表示,上述股份认购事项所得款项净额预估约为7300万美元(相当于5.7015亿港元),其中将有90%用于本公司核心产品奥雷巴替尼(HQP1351)及关键候选产品 Lisaftoclax(APG-2575)的开发,另外10%则用于其它关键候选产品的开发。

受相关利好消息的刺激,亚盛医药股价于6月17日早盘高开23.21%,此后一路飘红,截至当日收盘,报27港元/股,涨幅17.14%。

(来源:雪球)

02

超6亿短债到期

亚盛医药流动性告急

接连两项大额资金交易背后,透视的是亚盛医药告急的资金流动性压力。

新康界了解到,亚盛医药目前已建立了九个处于临床阶段的小分子候选药物管线,包括新型高效Bcl-2及双Bcl-2/Bcl-xL抑制剂,以及针对IAP及MDM2-p53路径的候选药物及下一代酪氨酸激酶抑制剂。

(来源:企业年报)

截至2023年12月31日,仅耐立克 ®(奥雷巴替尼)一个产品上市,另外一个关键候选产品Lisaftoclax(APG-2575)已达注册临床试验期,预计2024年可在国内递交上市申请,其余均还在临床Ⅱ期及以前阶段。

为此,亚盛医药每年的研发费用投入持续增长,以致每年的亏损也在不断扩大,即便2021年底核心产品耐立克 ®(奥雷巴替尼)开始上市,收益终于破亿,也未能改变这一局势。

年报显示,2019-2023年亚盛医药收益分别约为0.15亿元、0.12亿元、0.28亿元、2.1亿元、2.22亿元;同期的研发开支分别为4.64亿元、5.65亿元、7.66亿元、7.43亿元、7.07亿元。

截至2023年12月31日,亚盛医药年内亏损约9.26亿元,年内全面亏损总额约8.99亿元。

(来源:企业年报)

入不敷出的经营现状,也令亚盛医药一直处于资金紧张的状态中,每年都需要大量的融资。

新康界了解到,2019年亚盛医药于香港上市总计募得资金约3.698亿元,其中99%都用于管线产品研发、产品商业化等事项上,仅1%用于营运资金及一般公司用途。

(来源:企业年报)

此后的2020年、2021年、2023年,亚盛医药均通过股份配售进行募资,其中2020、2021年共计募资18.4314亿港元,截至2023年底已全部用完;2023年募资的5.439亿港元,则尚剩余3.794亿元。

而未进行股份配售的2022年亚盛医药其实也并未“闲着”。通过向银行借款7.09亿元,募集到了研发资金。

数据显示,截至2023年末,亚盛医药经营活动所用现金流量净流出约7.26亿元,现金及银行结余10.94亿元,同比减少了26.67%,资产负债比率则由2022年的73.5%大幅增长到了993.5%。

同期的流动资产总值约为13.44亿元,流动负债总值0.93亿元,权益总额仅0.71亿元。

值得注意得是,截至2023年底亚盛医药以人民币计值的银行贷款约为17.73亿元,其中有共计约6.16亿元的即期借款到期日均为2024年。同时因银行贷款产生的额外利息导致该公司2023年的融资成本占到了当年收益的43.24%,约为0.96亿元。

(来源:企业年报)

两组数据的对比预示着,亚盛医药的流动性正面临着不小的考验。

因而,近日亚盛医药接连宣布与武田制药涉资近百亿的BD交易及股份配售后,有行业人士一针见血地评价为亚盛医药现金流的“空中加油”,将能解决该公司的“燃眉之急”,并加速管线临床研发、产品商业化。

此外,鉴于亚盛医药目前还向美国证券交易委员会递交了建议首次公开发售的F-1表格登记声明草案,未来或将能进一步拓宽融资渠道,并加入全球生物科技产业链中。