近期市场持续低迷,半导体板块却逆势走强,成为市场少有的亮点!6月11日,半导体板块再次迎来涨停潮,并被机构赋予了“科特估”的逻辑,成为“科特估”方向的领涨板块。

自5月27日以来,半导体板块逐步走出了一波强势反弹行情。其中,台基股份、上海贝岭是本轮反弹先锋,截至6月11日,区间涨幅超50%。容大感光、深科技、南大光电等近20家公司区间涨幅超20%。

消息面上,一是,国家集成电路产业投资基金三期于5月24日正式成立,注册资本达3440亿元人民币,超过前两期之和,体现国家对半导体产业的支持力度。二是,近日公布的出口数据显示,今年1—5月,中国集成电路出口4447亿元,同比增长25.5%,出口恢复向好,行业需求逐渐复苏。

国信证券指出,根据SIA的数据,全球半导体季度销售额同比增速在2023年一季度触底,之后跌幅收窄,2023年4季度同比转正,WSTS等多个机构均预计2024年全年将恢复10%以上增长。AI创新正在从算力基础设施建设,扩展至AI手机、AIPC、AIoT等AI终端,更有望加速人形机器人、自动驾驶汽车等落地,预计将为半导体带来新一轮的成长。本轮半导体周期进入上行阶段。

民生证券认为,AI发展驱动上游市场需求增长,半导体迎来复苏周期。供给端来看,库存逐步见底,存储芯片等随着需求回暖价格逐步回暖。需求端,除AI持续拉动服务器需求外,AIPC、AI手机等有望带动创新和升级需求,叠加下半年为消费电子旺季有望拉动上游芯片需求。

半导体产业链涉及面广且专业性强,板块公司众多。截至6月11日,半导体板块公司总市值超3万亿元。下面,笔者就带领大家一起认识半导体行业,并为大家梳理相关的A股公司。

半导体产业经历了3次产业转移,行业周期性变强!

据德邦证券分析,全球半导体产业链包括设计、制造、封测三大核心环节,和基础技术研发、半导体设备、半导体材料三大支撑环节,以及多种下游应用领域。在价值量分布上,呈现出“设计>晶圆制造>设备>封测>材料”的特征。

资料来源:德邦研究所绘制

一般来说,芯片、集成电路、半导体基本上都是混用的称谓,各类行情软件或者媒体也没有严格区分。半导体按产品类型划分4大类:集成电路、分立器件、光电子器件、传感器。

集成电路按照处理信号可分为数字芯片和模拟芯片,其中数字芯片按照使用功能分为存储芯片、逻辑芯片和微控制器MCU。分立器件主要为功率器件,包括IGBT、MOSFET、二极管和晶闸管等产品。

除以上分类外,半导体产品还有多种分类维度,例如按照下游需求场景可分为:民用级(消费级)、汽车级(车规级)、工业级、军工级和航天级等。

资料来源:德邦研究所绘制

半导体产业链中游企业按经营模式可分为:垂直整合模式(IDM)、晶圆代工模式(Foundry)

和无晶圆厂模式(Fabless)。

全球半导体产业从上世纪四五十年代在美国起源后开始蓬勃发展,在成长过程中历经了从美国到日本,从日本到韩国和中国台湾,以及再到中国大陆的三次产业区域转移。

全球半导体产业经过几十年的发展,已经从快速增长的成长行业转变为渐进式增长的成熟行业,成长性逐渐变弱,周期性不断增强。全球半导体产业格局集中度不断提升,头部企业成长速度放缓但盈利能力变强。

资料来源:德邦研究所绘制

根据SIA数据,2022年全球半导体行业销售收入为5740亿美元,实现同比增长3.2%。而根据SIA转引的WSTS预测,2023年全球半导体行业销售收入为5150亿美元,同比下降10%,系消费电子需求疲软,芯片厂商库存过剩。2024年在行业清库存和AI数据中心、汽车电子等行业需求拉动的共同作用下,销售收入有望回升。

从2022年下游半导体器件销售收入看,逻辑、存储和模拟芯片是前三大产品,合计市场份额达69%。

半导体国产替代空间上万亿!上游环节国产化率低!

从全球半导体产业链区域占比看,美国、欧洲等国家区域具有多数份额,国内仅在产业链中游的晶圆制造和封装测试占有一定比例。但在上游EDA&IP、设备、高端制造材料等供应链环节仍无法满足自给,存在“受制于人”情况,国产替代愈发迫切。

根据SIA数据,2021年中国大陆以1877亿美元销售额的占据全球35%市场份额,是全球半导体产品最大消费地区。但中国大陆生产的IC产品仅占中国市场需求的16.7%,在全球市场的份额仅为6.1%,国产替代空间上万亿元。因此,中国半导体产业由于国产替代的需求,仍将保持快速成长。

从产业链环节来看,EDA工具是“芯片之母”,是连接设计和制造两个环节的纽带和桥梁。EDA工具主要分为三类,可用于晶圆厂工艺平台开发(开发IP模块)、fabless厂电路设计和晶圆厂制造测试环节。

根据SEMI数据和ESDA的预测,预计2023年全球EDA工具市场规模约为85亿美元,2024年市场规模稳步增长至87亿美元。根据中国半导体行业协会数据,2022年中国EDA/IP工具市场规模约为115亿元,约占全球市场的19%。目前国内半导体产业中晶圆制造占大头,未来伴随产业链进一步完善,IC设计企业的增加将带动EDA工具市场成长。

从EDA工具竞争格局看,市场被欧美企业占据。根据集微咨询数据,Synopsys、Cadence和Siemens EDA是全球三强,合计占2022年全球份额的74%。2022年中国EDA市场中国产份额不足20%。

如果把集成电路设计比作搭积木,IP则是其中的积木块。半导体IP授权业务是将集成电路设计中可重复使用且具备特定功能的IP模块授权给客户使用,并提供相应的配套软件。在芯片向先进制程节点演进过程中,芯片单位面积内晶体管数量大幅上升,增加IC设计复杂度,为提升IC设计效率、降低成本,会使用更多的IP种类。

根据IP Nest数据,2022年全球IP市场规模为66.8亿美元,其中应用于处理器的IP占比约为50%。根据IP Nest数据,2023年全球IP市场TOP3为ARM、Synopsys和Cadence,ARM份额超40%。

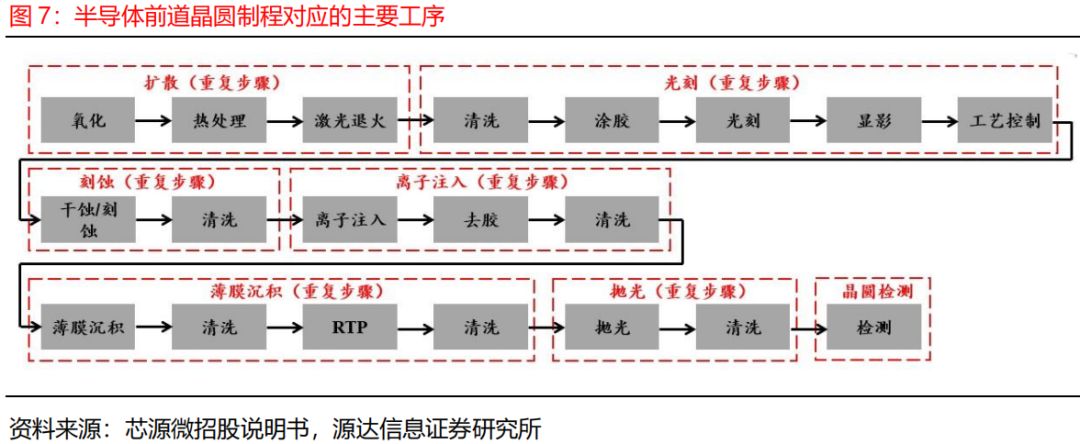

半导体设备是半导体产业链的上游环节,也是高技术门槛、高附加值申万行业。其中,前道晶圆加工的主要工序包括光刻、刻蚀和薄膜沉积等,其特点是对晶圆加工精度要求极高,通常在几十至几百纳米;并且部分工序需要多次进行,对设备产能效率要求高。上述原因也导致用于前道晶圆加工的半导体设备价格高昂,一条产能1万片/月的12英寸晶圆产线设备投资额在数十亿元。

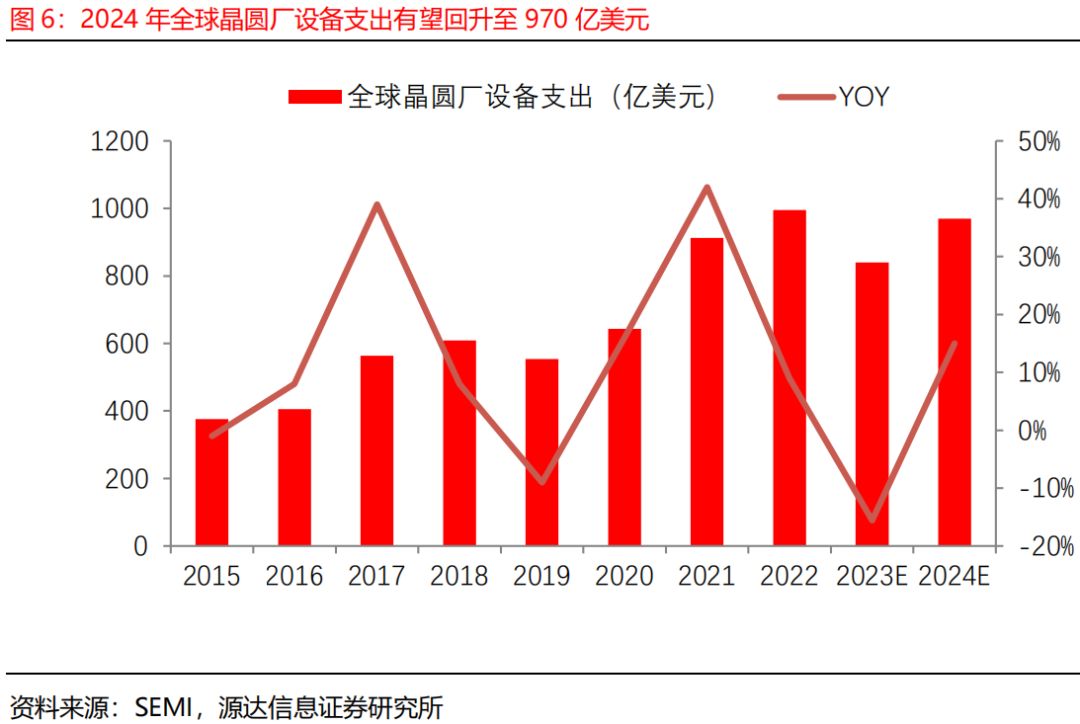

根据SEMI在2023年9月发布的《世界晶圆厂预测报告》:2023年全球晶圆厂设备支出将由2022年的995亿美元下滑至840亿美元,同比下降16%,主要系消费电子需求转弱叠加芯片库存,晶圆厂放缓设备采购节奏。展望2024年行业完成去库存,AIGC、汽车电子等行业拉动需求端,全球晶圆厂设备支出有望回升至970亿美元,较2023年同比增长15%。

全球半导体设备市场被美日荷垄断。半导体设备行业是高壁垒行业,AMAT(应用材料)、ASML、LAM(泛林半导体)、TEL(东京电子)、KLA(科磊半导体)等公司起步较早,在技术和工艺上积累深厚,占据了全球主要市场份额。

我国企业中,近年来北方华创、中微公司和盛美上海等厂商在热处理、薄膜沉积、刻蚀和清洗等领域已取得较大突破,客户端进展顺利。

而涂胶显影和过程控制设备属于国产设备薄弱环节,在目前国际形势下“补短板”需求迫切。特别是光刻机国产化率几乎为零,上海微电子是目前国内光刻机领域的龙头公司。

半导体材料也是半导体上游环节。半导体材料可以分为晶圆制造材料、封装材料。据源达信息证券分析,硅材料、工艺化学品、光掩膜是晶圆制造材料前三大品类,市场份额分别约占33%、14%和12.9%。其中CMP抛光材料、光刻胶和电子气体等是国产薄弱环节,具有对应不同工艺的多个细分品类,造成国产突破难度大,需要长时间的积累和逐一攻克。封装材料市场中,主要材料有封装基板、引线框架、键合导线和密封胶等。

据源达信息证券分析,半导体材料市场景气度与制造端稼动率密切相关,2023年受需求疲软和芯片库存过剩影响,晶圆厂和封测厂产能利用率有所下降。

因此,根据SEMI公布数据,2023年全球半导体材料市场下滑至667亿美元。其中晶圆制造材料和封装材料市场分别为415亿美元和252亿美元,分别同比下滑7.0%和10.1%。

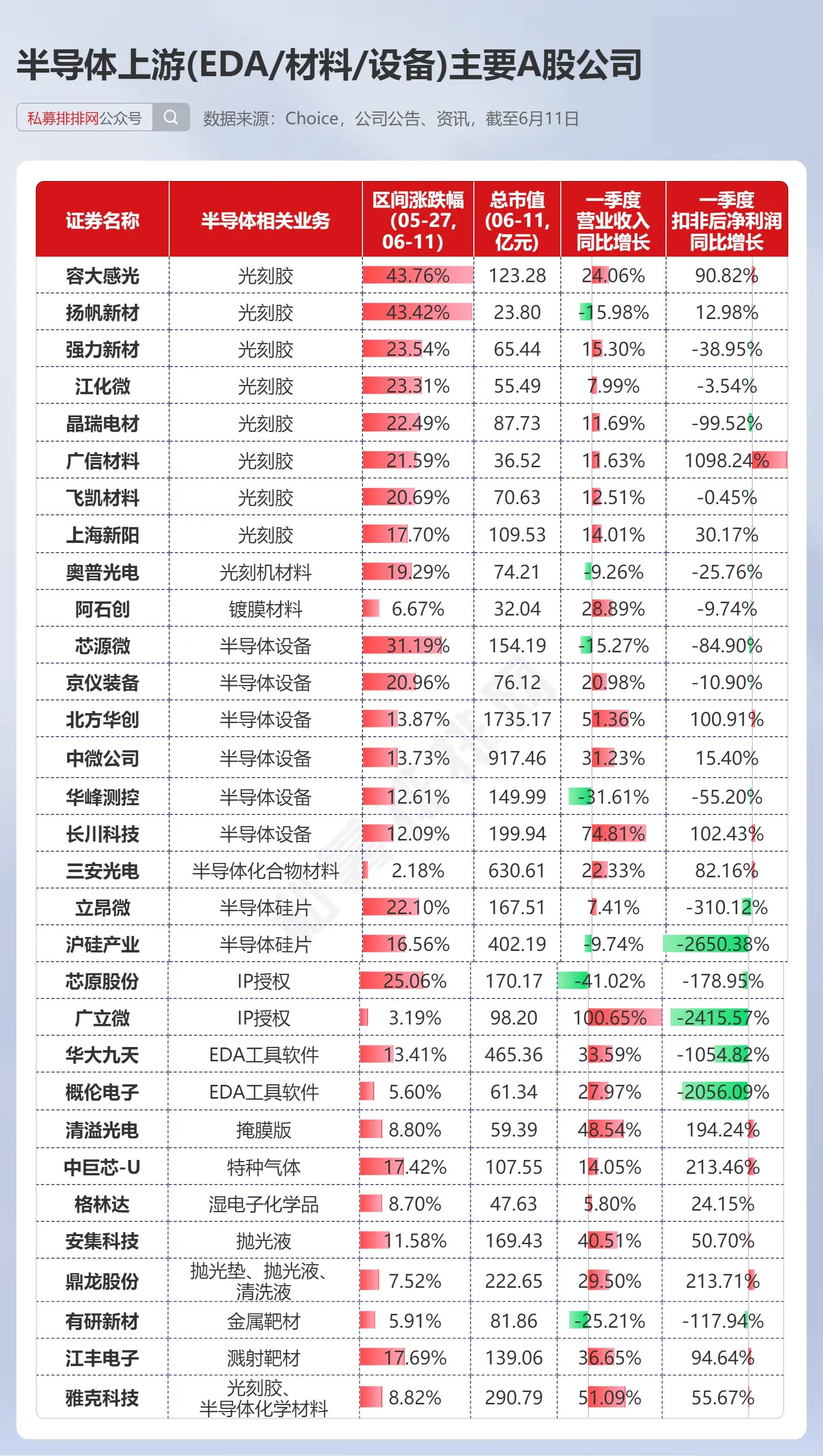

半导体产业链A股主要公司有哪些?

根据Choice数据,目前A股公司中,属于半导体产业链的公司高达数百家,总市值超3万亿元。笔者按照产业链环节,梳理出了半导体产业链A股主要公司,供大家参考。

其中,上游环节主要包括半导体设备、半导体材料、EDA工具软件和IP授权,半导体材料又包括光刻胶、电子化学品、抛光液等多种材料。

中游环节主要包括半导体设计、晶圆代工、封装测试、分立器件等,其中,半导体设计环节涉及公司最多,包括数字芯片设计和模拟芯片设计。

风险揭示:本文所涉及的内容不保证数据完整性与准确性,分析结论仅供参考,所涉及品种均不构成实际投资操作建议。股市有风险,投资需谨慎。

版权声明:未经许可,任何个人或机构不得进行任何形式的修改或将其用于商业用途。转载、引用、翻译、二次创作(包括但不限于以影音等其他形式展现作品内容)或以任何商业目的进行使用的,必须取得我司许可并注明作品来源为私募排排网,同时载明内容域名出处。