今年2月,比亚迪率先打响了本年价格战的第一枪,除了官方指导价7.98万元起的比亚迪秦Plus和驱逐舰05荣耀版,各车型荣耀版均有1-5万元不等的降幅,随后引发了一连串的车企大乱斗。

同行们如临大敌,比亚迪却笑着数钱。上市一周,秦Plus DMi、驱逐舰05销量同比大增763%和1149%。

其实去年比亚迪已经借冠军版车型搞过一次价格战,但那次是以跟随者的姿态。2023年6月宋Plus冠军版推出时,长城枭龙/枭龙MAX、吉利银河L7和长安深蓝S7等友商竞品均已出牌。

而今年荣耀版的秦、汉、唐、宋、元等主力车型,在短短两周内迅速完成调价,不仅是行业首个出牌的厂商,还将主销车型进一步下探到7万+价格带,目标再明显不过——进一步出清合资燃油车。

这也是市场上一轮的主要认知,而随着时间进入4月,以及DM5.0将要发布,市场也幡然醒悟,比亚迪的降价其实另有所图:

借“以价换量”快速出清合资油车份额后,给2024新品大年的后续新款车型拉开价格带空间,才是真正所指。

荣耀版“抬轿子”

先确定一个大前提:比亚迪今年的荣耀版车型本质上是上一轮产品周期的尾声。

比亚迪2021年推出第四代DM-i系列车型,2022年未进行改款,2023年的冠军版和今年的荣耀版同样是改款,也就是当年新款而非换代,其中插混版车型仍基于DM-i(DM4.0)架构,并非2024年主力新品周期产品。

而外界传闻首款DM5.0车型秦L将于4月上市,意味着比亚迪的新品周期即将到来,原有搭载DM-i的插混车型将逐步迭代至DM5.0系统,如只差官宣的秦L和海豹06,以及宋、唐、汉、驱逐舰等现款插混车型也大概率会升级。

在此情况下,比亚迪2月打响的这波价格战,其目的就不仅仅是荣耀版车型带来的短期销量提升,而是为新品周期“抬轿子”——更好的销量及单车利润持续性。

以秦系列为例,这一代秦Plus车型自2021年上市来便不断调整指导价,从11.38万到9.98万再到7.98万,起售价拉低的好处自然是刺激销量,但同时也能给新品营造一个更高起售价的基础。

考虑到秦L(首款DM5.0车型)即将上市,比亚迪能用一个更具竞争力的产品,接续当前荣耀版带来的销量提升,且有望在当前荣耀版已经下探的价格基础上敲定一个更高的起售价。

如此一来,不仅是整体销量仍保持向上,价格带在荣耀版基础上上移,也会进一步对单车利润做出积极贡献。

而之所以选择以DM5.0为代表的插混,答案就更不言而喻了。比亚迪在新能源赛道中插混优势高于纯电,与燃油车相比,更明显。

一方面,插混本就是奔着抢合资燃油品牌地盘去的,当前20万以下及25-30万轿车以及15-25万、30万以上SUV,该价格带插混抢占燃油车份额趋势已经非常明显;

另一方面,插混(DMi)毫无疑问是比亚迪的销售基本盘。

比亚迪的纯电高销车型多为小车,如元Plus EV和海豚,前者是A0级SUV后者是A0级轿车,虽然月销稳定在3万辆左右,但车型小,所处价格带区间偏低。而主流赛道中大型纯电车型虽然价格带略高,但销量相对较低,秦Plus EV月销约1万辆、汉EV及海豹EV则在7000辆左右。

反观插混方面,王朝系列秦、宋、唐、汉的插混车型占比亚迪整体销量比重维持在40%-50%,几乎占据了半壁江山。且车型都位于A-B级、10-25万的主要车格和价格带区间。

而且插混对比亚迪而言,也不仅是销量担当这么简单。

在2020年前,由于缺乏稳定走量且盈利的新能源产品,市场缺少对比亚迪的认知长期都是以To B业务为主,因此难以给高估值。

2020全年,比亚迪汽车销量为394608辆,还是同比下降的状态。新能源汽车销量占比未过半,仅为162893辆,且同比下降12.52%。

销量规模上不去,导致单车盈利也不稳定,2020-2021年期间比亚迪的季度销量徘徊在10-30万辆区间,单车净利常年正负波动。直到2022年Q2季度销量突破30万后,比亚迪单车净利才开始进入上升通道。而功臣,自然是2021年Q1开卖、搭载DM-i架构的插混车型。

三款DM-i车型上市后不仅快速放量,还在当年Q2就达到了确定性盈利,此后市场认知才开始逐步被扭转,叠加比亚迪领先的电动化节奏,比亚迪的估值中枢逐步提升。

总结下来就是,DMi通过上市后放量快速帮助比亚迪实现新能源车业务盈利,并且还迅速扭转了市场认知,妥妥的福将一枚。

如何保持优势?

英国经济学家马克西和西尔伯斯通在其合著的《汽车工业》一书里计算并绘制了汽车工厂生产线的长期平均费用曲线图,就是马克西-西尔伯斯通曲线。

马克西-西尔伯斯通曲线其实反应了一个基本事实,即车企如果想要降低成本,在达到曲线临界点前要尽可能追寻产量规模。

通过对福特、通用、丰田与大众汽车的年销量(剔除中国大陆市场销量)与单车成本统计关系可以看出,汽车企业的平均成本曲线大体呈现U形状态,且最小有效销量规模在500-700万辆。

达到对应规模意味着成本的极度压缩,例如福特汽车从年销量300万达到最小有效规模500万辆的过程中,单车成本从27.3万骤降到14.1万。

比亚迪2023年汽车销量达到300万辆,处于最小有效规模的左侧阶段,完全有理由继续通过追寻规模效应,寻求成本降低。

所以无论推出荣耀版还是即将迭代的新品周期,本质上都是比亚迪追求规模效应的阶段性策略,而这种策略的成功就要依赖比亚迪长久以来建立起的三大优势:

“电比油低”解决痛点、简洁架构带来成本优势以及先发优势提前占领消费者心智。

先说“电比油低”。

在这一点上,比亚迪的整体策略是做到油耗更低且“相同价格轴距更大、相同轴距价格更低”,说白了就是更经济划算,老百姓买不了吃亏也买不了上当。

而之所以瞄准这个点,比亚迪也不是无的放矢。

本身油耗/电耗就是消费者选择插混车型时最重要的痛点。杰兰路今年3月的一份调研报告显示,当前插混车主购车考虑因素中占比最大的是使用费用,而其中主要包含油耗及电耗,比亚迪瞄准了这个痛点打大概率不会出错。

而且比亚迪插混系统对比合资竞品的最大优势之一就是燃油经济性好。

以DM-i(P13架构)为例,秦、驱逐舰05和汉DM-i版本WLTC工况综合油耗(最低)均仅为1.58L/100km,馈电油耗(最低)均为4.6L/100km,在城市工况下对比合资燃油车(及其插混版本)的优势不是一星半点。

再说简洁架构带来的成本优势。

比亚迪的DM-i系统取消了复杂的传统变速箱,将更多结构重量留给功率更大的电机和电池,而同时期其余竞品的插混架构普遍存在相对复杂机构。

架构简洁往往带来的就是成本压缩,中泰证券按各部件普遍市场价做过测算,比亚迪第四代DM-i相比第三代整体总计降本约1.75万元。

预计第5代DM-i平台在结构、壳体以及齿轮和内部花键轴上将继续优化成本。考虑到此前的降本幅度,新平台有望在成本控制上更进一步。

最后说一下提前占领消费者心智的先发优势。

布局早,无疑是比亚迪的先发优势之一。2008年便推出首款插混车型F3DM,2021年推出DMi塑造爆款产品,再度强化插混市场领先地位(当前插混市场占有率超50%)。于是就有了一套公式:

入局早+市占率高=比亚迪在新能源(插混为例)赛道的高知名度

根据2021年及2023年H1的第三方机构调研,比亚迪作为新能源品牌在知名度、百人青睐度等方面领先,在消费者心中具备较强认知度。

反过来,对合资燃油车来说,国产品牌的高认知度意味着它们无法再赚高溢价的easy money了。

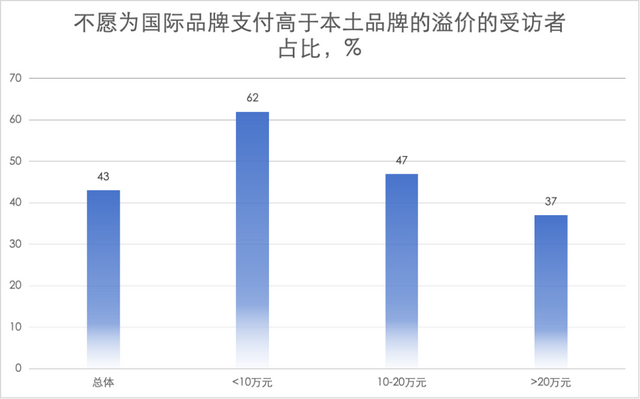

麦肯锡2023年针对购车消费者的咨询调查中,43%的消费者不再愿意为合资支付高于自主的溢价。10万以下价格带区间该比例为62%,10-20万区间为47%。上述均为比亚迪主要插混轿车布局的价格带(秦Plus DMi、驱逐舰05和汉DMi&DMp)。

传递到销量层面,就是2021-2023年,秦Plus家族年销量由17万提升至45.6万辆,合资竞品思域、朗逸、轩逸均呈现不同程度的销量下滑;同期汉家族整体销量由11.8万辆提升至22.8万辆,合资竞品凯美瑞销量增速受到抑制、凯迪拉克CT4略有下滑(本身基数低)、雅阁销量下滑明显。

尾声

当新能源汽车进入淘汰赛,零和游戏的属性就越发凸显。比亚迪给自己定下的2024年目标是450万至500万辆,刚好贴近马克西-西尔伯斯通曲线的最小有效销量规模。

这意味,一旦比亚迪完成上述目标,其单车成本将会再次出现大幅下降,极有可能预示着明年会迎来一场更激烈的价格战,以及更多玩家的消失。

激烈的竞争不会给场上任何一个玩家留有余地。吉利控股集团总裁、极氪CEO安聪慧此前就曾预警,“2024年整个行业一定会发生比较大的变化,淘汰赛已经开始,可能比大家预期的更加提前。今年不容我们有任何犯错的机会,如果犯错的话一定会全盘皆输。”

而放眼整个新能源汽车赛道,不容犯错的又何止极氪一家。