两年前,任正非先生对华为人的叮嘱,“把活下来作为最主要纲领,边缘业务全线收缩和关闭,把寒气传递给每个人”,彼时还有人不以为然,只当是危言耸听。而现如今全球职场的紧缩趋势终于印证了这一预判:诸如谷歌、微软、特斯拉的各行业巨头都无一例外采取裁员手段以收缩应对经济波动,而国内情况也大同小异。

Choice数据显示,截至5月底,过去的一年非银金融行业(涵盖证券、保险等)的上市公司员工数量锐减超6.8万人,是紧缩最为严重的行业。

然而,笔者却发现在这样保守的大环境中,有一些私募展现了逆势扩张的魄力。

私募排排网最新数据显示,过去的一年,共有1819家私募机构进行扩招,并以近一年平均1.4%的收益跑赢沪深300指数-6.21%的表现,也跑赢了其他私募的近一年的平均收益。

说明这些私募至少是有一定底气进行扩招的,又或者说私募是否扩招与其收益情况有一定相关性。

进一步梳理,划分投资模式来看:扩招的私募中,主观私募占比57.7%,平均收益0.3%;量化私募占比17.5%,平均收益4.1%;主观+量化混合型私募占比24.6%,平均收益1.9%。

那么具体来看,到底有哪些私募在大举扩招?又是哪些扩招的私募近一年收益居前呢?

为了找寻问题的答案,笔者通过对比私募机构在2023年5月底和2024年五月底的员工数的变化,估算出私募近一年扩招的员工数,并将扩招的私募依据资产管理规模划分为“50亿以上”、“10-50亿”及“10亿以下”三档,并按扩招员工数和近一年收益进行排名。

50亿以上:东方港湾、日斗投资、上海希瓦雄踞收益前三!

管理规模在50亿以上的私募组中,属量化型私募扩招最为积极——扩招数量居前20的私募有16家量化型私募,且主要扎堆北京、上海两地。其中,顽岩资产、灵均投资、宽德私募、因诺资产、卓识投资、乾象投资6家百亿量化私募均扩招超20人以上。

而近一年扩招且收益居前20的50亿以上规模私募则被主观型私募占据半壁江山。其中东方港湾、日斗投资、上海希瓦三家头部私募雄踞前三。

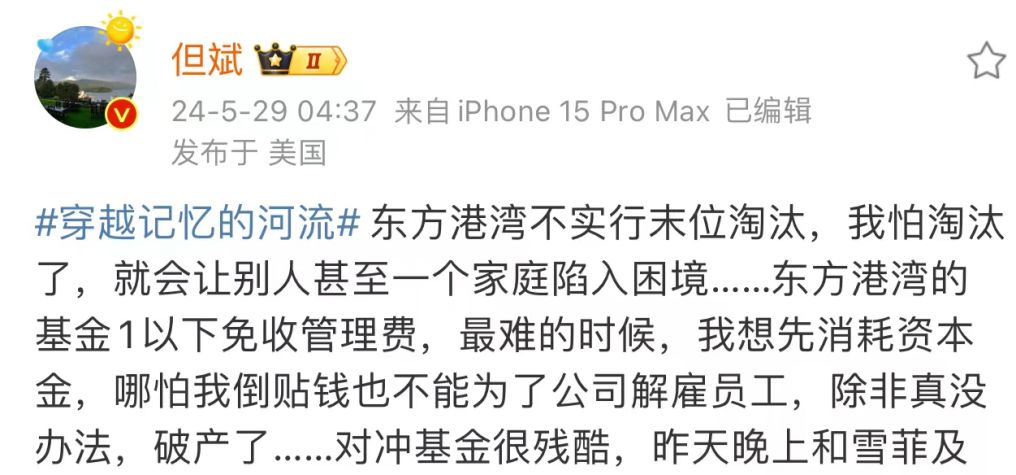

东方港湾于2004年在深圳成立,现管理规模超百亿,近一年收益为***%。公司秉持“与伟大企业共成长:选择伟大的企业,以合理的价格投资,伴随企业长期成长”的价值理念,连续四年五次荣获有中国私募界“奥斯卡”之称的金牛奖。 公司创始人是拥有超千万粉丝的微博”大V”但斌,对于员工问题,他曾在微博坦言:东方港湾不实行末位淘汰...最难的时候,想先消耗资本金,哪怕倒贴钱也不能为了公司解雇员工。

同时,日斗投资的创始人王文也是一位微博“大V”,他常与但斌在微博互动交流,二者都是价值投资的践行者。所以,日斗投资的投资理念也为“以客户为中心,坚持价值投资,时间创造奇迹!”。

日斗投资近一年收益为***%,近三年收益为***%,公司偏好长期持股,注重企业基本面、估值、成长等,主要选择卓越商业模式、强劲现金流、优秀的公司治理和高安全边际的行业龙头。投资中,会充分考虑市场的不确定性,建立低估值的行业组合。在行业分散配置的同时,对于判断确定性高的个股,敢于采取“相对集中”的资产配置,减少低仓位踏空的时间和机会成本。

而位居第三的上海希瓦近一年收益为***%,公司成立于2014年12月,公司涵盖股票、债券等多投资策略,拥有阶梯式顶级研究团队,搭建多明星基金经理的私募基金管理平台。公司的投资理念是“遵循价值投资,在深入研究的基础上构建投资组合,在严格控制投资风险的前提下,力求为投资者获得长期稳定的投资回报”,公司核心团队有15年以上美股、港股、A股市场投资经验,擅长股票以及各种金融衍生品操作。

10-50亿规模:大道投资上榜!

管理规模在10-50亿的私募组中,量化型私募同样占据了扩招员工数前20的“半壁江山”,合计12家。按办公城市划分,办公地位于北京、上海、深圳的私募合计达17家。

近一年扩招且收益居前10的10-50亿规模私募里,又是主观私募占大多数。

其中宁波泽添以近一年***%的收益位居第一。公司的投资理念是:在控制风险的前提下,追求长期稳健的复利回报;寻找行业内好标的,在极低估区间分批买入;在估值合理时,分批卖出。仓位管理策略上:依据市场疯狂程度调整固定收益仓位/权益仓位的比例。

而位居第四的大道投资,近一年收益约为***%,公司成立于2014年,专业从事量化投资,持续研发数学模型用于实时投资决策,开发量化交易系统实现自动化交易操作,以数据与技术为主驱,理性获取牛熊市环境无关、低风险、稳健的投资回报。

0-10亿规模:雷信投资居前列!

管理规模在0-10亿的私募组中,主观型私募稍微居多,扩招员工数居前列的有西安的博成基金、郑州的金和基金、上海的共青城广聚星合私募。

近一年扩招且收益居前的0-10亿规模私募上榜“门槛”最高,平均收益为***%。

其中,雷信投资以近一年***%的收益位居第二,公司专注于固收+量化投资领域,通过宏观大数据分析、行业优选轮动、量化选股等模型,自主研发打造精准量化多策略组合模型的程序化交易系统与应用体系,公司形成了一套自上而下包含宏观、行业、资本市场、大宗商品等投研体系,并通过多年市场验证,能够动态分辨360个细分行业景气情况和价格波动,精准捕捉投资机会。

风险揭示:投资有风险,本资料涉及基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,我司未以明示、暗示或其他任何方式承诺或预测产品未来收益。投资者应谨慎注意各项风险,认真阅读基金合同、基金产品资料概要等销售文件,充分认识产品的风险收益特征,并根据自身情况做出投资决策,对投资决策自负盈亏。