五矿期货重庆营业部

作者:五矿期货 张正华

报告要点

从橡胶季节性历史数据来看,3月是空头月。

空比多好。君子不立危墙之下。

在三月,如果你想多,暂避之。

如果你想做空,按照规律做。

我们也花费了很多时间复盘轮胎行业研究,整理了很多数据,却所得寥寥。

我们的策略目前仍然是只做空不做多。

中期来看,我们仍然看好全乳胶升水的压缩。

升水压缩完毕后,我们对胶价态度积极,静待花开。

三月对橡胶的预示:空头月

2011-2020年的十年历史告诉我们:橡胶在三月,空比多好。

站在2024年3月初的时点,

橡胶基本面的可能要点:

空方:泰国的原料偏紧,已经是5年的高价区间,利好释放比较充分。反向风险不小。

国内全乳即将开割。价格明显反弹后,供应预期可能转向上升。

非洲等产区供应高增速预期。

下游重卡替换消费一般,轮胎出口利好持续比较久,一旦出口利好不及预期,需求预期将转弱。

多方:泰国天气延续,原料价格继续高企,甚至创新高。

中国需求2024年可能超预期。

海外需求延续比较高的景气度。

央行货币政策转向宽松。

胶价属于“低估品种”、“尚未大涨品种”,赔率高。

从基本面要点来看,我们判断,空比多好。

轮胎行业梳理

轮胎行业占据橡胶下游消费的大约70%。

因此橡胶的需求分析一般围绕轮胎行业的景气度,原材料库存,产成品库存。

我们摘录了世界主要轮胎企业的简介,概要。我们收集了其发布的财报。并把财报转换为美元,方便进行指标比较。

鉴于数据收集量,处理量巨大,光是处理数据就花费了大量时间。

我们虽然花费时间众多,通过比较财务报表,也没发现特别明显(对提早发现公司盈利,橡胶胶价)比较明确或有意义的要点,一时间也难以给出简单明确的规律性的总结。可能还是要花费更多的时间精力。

总体来看,轮胎行业确实存在周期性波动。三年周期的规律。轮胎行业和世界主要的经济体的库存周期波动相同。

最显著的是,2020年,前4大轮胎公司均陷入了严重的衰退(营业收入降低10%-15%)。通过1年的时间,2021年绝对值才恢复至2019年的水平。

2020年,中国的轮胎代表性企业赛轮轮胎,玲珑轮胎,在疫情期间正常生产,营收和净利润增长,补充了世界轮胎的产能缺口,是对行业的正向贡献。

轮胎企业简介

我们从百度百科,百度词条等互联网信息,摘录了一些公司资料。

德国大陆集团

德国大陆集团(Continental AG)始建于1871年,总部位于德国汉诺威市,是世界前五大轮胎制造企业、欧洲最大的汽车配件供应商。1882年德国大陆公司将象征速度和激情的烈马标志作为公司的商标,马牌轮胎由此得名。德国大陆马牌轮胎自 1871 年成立,全球24个生产与研发基地,2020年德国马牌轮胎在全球拥有约56,000名员工,并创造出102亿欧元的销售额。德国马牌轮胎在亚太区拥有多个生产基地,分别位于中国合肥、马来西亚八打灵再也和亚罗士打、印度马杜赖,以及泰国罗勇府。

德国大陆集团1996年进入中国,大陆集团与上汽集团开展合作。10年间,德国大陆集团属下各分部在上海、长春、宁波、张家港等地建立了10余家合资企业。

普利司通

日本普利司通(BRIDGESTONE)公司是世界知名的轮胎生产商 ,雄居世界橡胶业及轮胎业前列的普利司通集团, 1931年创建。普利司通的创始人石桥正二郎,根据其石桥姓氏,将公司取名BRIDGESTONE。

普利司通销售区域遍布全球150多个国家,设有51家轮胎工厂,112家轮胎关联及其他工厂,而且拥有日本东京横滨、美国阿克伦、意大利罗马、中国无锡、泰国曼谷六家技术开发中心 。是世界上最大的轮胎制造厂商之一,并稳居财富杂志世界500强排名之列。

营业收入312.98 亿美元(2022年)员工数143509(2019年)。

1988年,普利司通斥资26亿美元收购了美国风驰通轮胎公司(Firestone Tire and Rubber Company)。

普利司通中国轮胎事业自1999年建立,包括中国总部、4处生产据点(沈阳、天津、无锡、惠州)、1处培训中心(无锡)、2处研发机构(无锡、宜兴)在内的,涵盖生产、管理、销售、研发机能的经营体系。

2023年12月31日,国际轮胎巨头普利司通正式结束了在中国商用车轮胎市场的业务。1989年,日本跨国公司普利司通,在中国沈阳成立了合资的沈阳普利司通有限公司;1996年,普利司通在沈阳设立了第一家工厂,普利司通沈阳工厂主要生产卡客车用全钢丝载重子午线轮胎,拥有员工1200多人。沈阳工厂预计于2024年2月28日关闭。

米其林轮胎

法国米其林轮胎是世界轮胎巨头之一,在全球超过170个国家中进行产品营销。米其林公司全球共有113529位员工、69家制造工厂和2个橡胶种植园。年产1.9亿条轮胎、1700万册地图和指南。

米其林公司创建于1889年的法国克莱蒙费朗。在100多年的时间中,米其林公司经历了持续不断的创新和发展。现米其林集团员工负责生产及推广包括米其林, BFGoodrich(百路驰), Uniroyal, Kleber, Riken, Siam, Taurus, Stomil-Olsztyn, Laurant, olber, Tyremaster, Icollantas,回力等品牌在内的各类轮胎。米其林集团2004年全球的综合净销售额约为157亿欧元,2004年占全球轮胎市场份额的19.4%。拥有世界五大洲的业务运营以及位于欧洲、北美和亚洲的研发中心。

固特异

固特异是美国知名的轮胎制造商,英文名是:good year,美国的轮胎大牌,并生产工装鞋及登山鞋。美国固特异轮胎橡胶公司始建于1898年,已有百余年的历史。固特异公司是世界上最大规模的轮胎生产公司之一,总部位于美国俄亥俄州阿克隆市,公司主要在28个国家90多个工厂中生产轮胎、工程橡胶产品和化学产品。如今固特异在全世界的员工达到80,000多人。

赛轮轮胎

赛轮轮胎在青岛、东营、沈阳、潍坊、越南、柬埔寨等地建有轮胎制造工厂。在加拿大、德国等地设有服务于美洲和欧洲等区域的销售网络与物流中心,目前规划全钢子午线轮胎2540万条、半钢子午线轮胎10,000万条、非公路轮胎41万吨的年生产能力,产品畅销欧、美、亚、非等一百八十多个国家和地区。2002年成立,2022年营业收入219亿元,2022年末17469人员工。

玲珑轮胎

玲珑轮胎成立于1975年,全球拥有7个研发机构、7个生产基地、1.8万余名员工,产品广泛应用于乘用车、商用车、工程机械车辆等,形成了玲珑、ATLAS、利奥、EVOLUXX等面向全球差异化市场定位的多元化品牌体系。公司在中国拥有山东玲珑、德州玲珑、广西玲珑、湖北玲珑、吉林玲珑五个生产基地,计划在陕西铜川、安徽六安建设中国第六个、第七个生产基地;在海外拥有泰国、塞尔维亚两个生产基地,并在全球范围内继续考察建厂,充分利用全球资源,开拓全球轮胎市场。

我们按照一定的顺序,依次采集公司的财报。

从资产负债率和营业收入,很容易分辨各公司的特征。

我们分析这些报表,仅仅是从行业普遍规律探讨的角度,不涉及任何公司的推荐。

为了比较,营收和利润数据单位:万美元。

AA,AB,AD,AE,AF公司的财报最新截至到2023-09-30。

AA公司采用是其上市公司财务报表,不仅仅包括轮胎业务,还包括其他业务。查询AA公司官网,发现AA公司报表包含3大业务,汽车业务183亿欧元,轮胎业务140亿元欧元和其他6.4亿欧元。

AC公司的财报最新截至到2023-06-30。

从财报上看,

营收上看,轮胎行业前4名是,AB公司,AC公司,AD公司,AA公司。

整体竞争格局稳定。

从销量毛利率来看,最高的公司是AB公司。且非常稳定。

一看就是优秀的公司。

AC,AD,AE,AF的销售毛利率比较稳定,代表行业的比较高的毛利率水平。

ROE比较平均,10%-15%波动。

AB,AC,的ROE比较稳定,代表行业的通常盈利率。

但奇怪的是,AB的股价长期表现平平。对比AE的表现突出,似乎ROE并非比较好的指标。

AD的ROE波动巨大。

AE公司ROE在2014年到2017年表现还好,2018年-2023表现优秀。股价也表现优秀。

AF公司ROE在2014年到2020年表现优秀,最近3年表现比较好。

从资产负债率来看,AA和AD相对高。

AC,AE,AF比较中性。

AB相对比较低,比较稳健。难得是营收,毛利率,ROE,资产负债率都是优秀。

AB公司从报表上看,是非常突出和优秀的。

但如果据此选择去作AB的股东,多年却表现平平,没多少收益率。

从估值来看,我们采用PB,PE,PS三个维度来看,

由于所处的交易所不同,各个市场的风格不同(各国的国债收益率不同),给出的估值差异性比较大。

AB的估值一直比较稳定,也不高,无论从PB和PE波动均如此。机会少。

AE和AF的PB相对偏高,显示了该市场的成长股的PEG定价模式,这是对企业成长的溢价。

轮胎行业作为汽车零部件企业,有着该行业特有的定价模型。

比如整车行业的明星车定价模型,零部件的增长率定价模型。

总之估值模型还需要深入研究,深入总结。

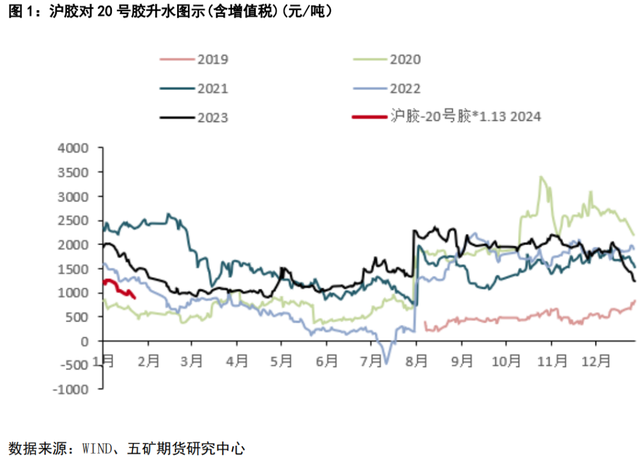

全乳胶升水定价终于明显回归

轮胎产业不买贵货。我们认为,升水的回归主逻辑并未变化。

从轮胎下游来看,需求一般,供应充分,并没有买高升水的原料的动力。

SVR3L胶和SVR10对国内的全乳胶,10号胶有替代作用。

从越南出口数据来看,产业无疑已经在逐步替代。

越南的浅色胶和东南亚的标胶20号胶对全乳胶均有替代,均形成压力。

如果产业不消费高升水的货物,那么目前的高升水迟早无法维系。

但从移仓换月的角度来看,产业可以通过移仓收益来赚钱,虽然回归事件延长,但回归仍然是大概率事件。

按照我们的理解,前期至少RU的270万吨的升水定价不合理。整体维持比较高的升水,将导致产业可以获得稳定的套利空间。但套利运行的主逻辑并没有变。

市场进入2024年1-2月,此价差终于明显回归。

虽然迟到,未曾缺席。

此策略的好处是确定性比较高,而且回撤小。且行且珍惜。

对橡胶价格的看法

我们的策略仍然是只做空不做多。

中期来看,我们仍然看好全乳胶升水的压缩。

RU的远期升水并不合理。

建议买现货或NR主力,卖RU2405和RU2409。

升水压缩完毕后,风险释放,我们对胶价态度积极,静待花开。

免责声明:本报告信息均来源于公开资料或实地调研,我公司及研究人员对信息的准确性和完整性不作任何保证,本报告中的信息、观点均反映报告初次公开发布时的判断,可能会随时调整;报告中的信息及观点不构成投资要约或买卖建议,投资者据此作出的投资决策及结果与本公司和作者无关。投资有风险,入市需谨慎。