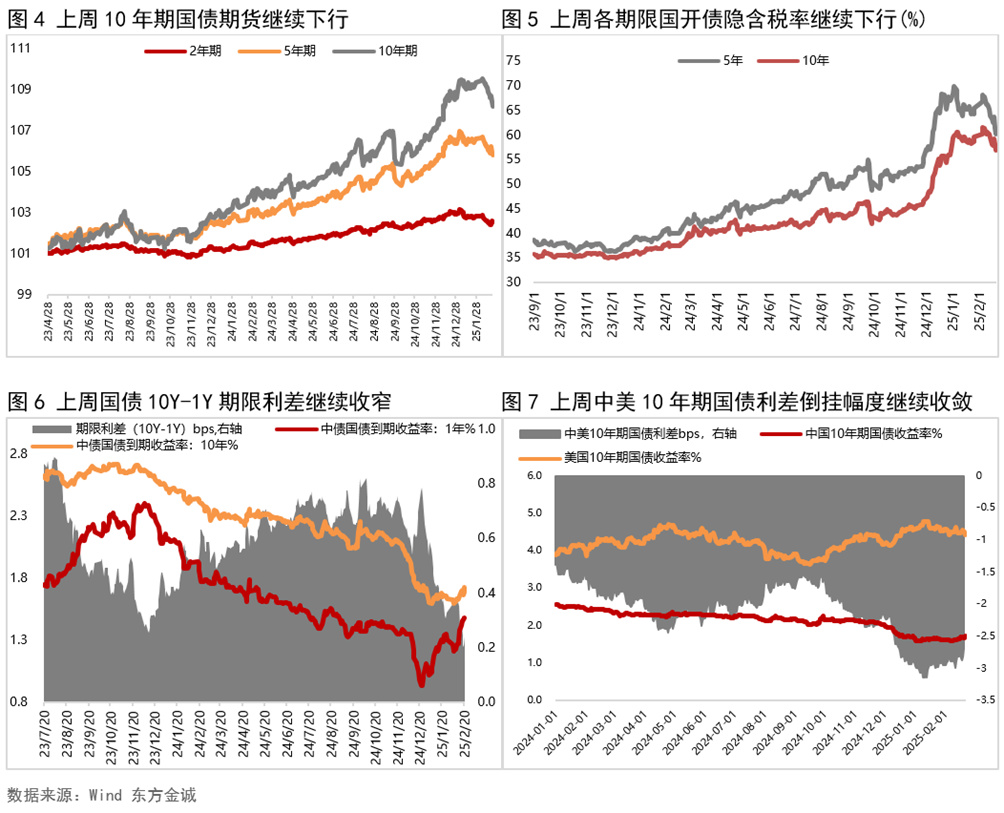

资金面继续主导市场,上周债市延续震荡走弱。上周(2月17日),面对政府债发行上量、公开市场到期量较大以及税期等多重压力,央行并未加大投放予以对冲,资金面持续收紧,带动债市短端利率大幅上行,并传导至长端。同时,长端利率还受到股债跷跷板效应、民营企业家座谈会等利空因素扰动。整体上看,上周债市延续走弱,长端利率震荡上行,短端利率因资金面收紧上行幅度更大,收益率曲线继续平坦化上移。

本周(2月24日当周)债市料延续偏弱震荡。上周五央行公开市场转为净投放,或表明对流动性的态度边际放松。这意味着,面对大规模政府债发行以及跨月资金压力,本周央行或适度采取对冲措施,但资金面紧平衡状态料仍将延续,短债将难有明显修复。从基本面来看,本周将公布2月PMI数据,需关注基本面边际变化,从高频数据表现看,债市面临的基本面风险不大。此外,股市上涨也是近期压制债市情绪的重要因素,预计股市在科技牛行情带动下,市场风险偏好将继续改善,本周股债跷跷板效应或将延续。总体上看,尽管

一、上周市场回顾

1.1二级市场

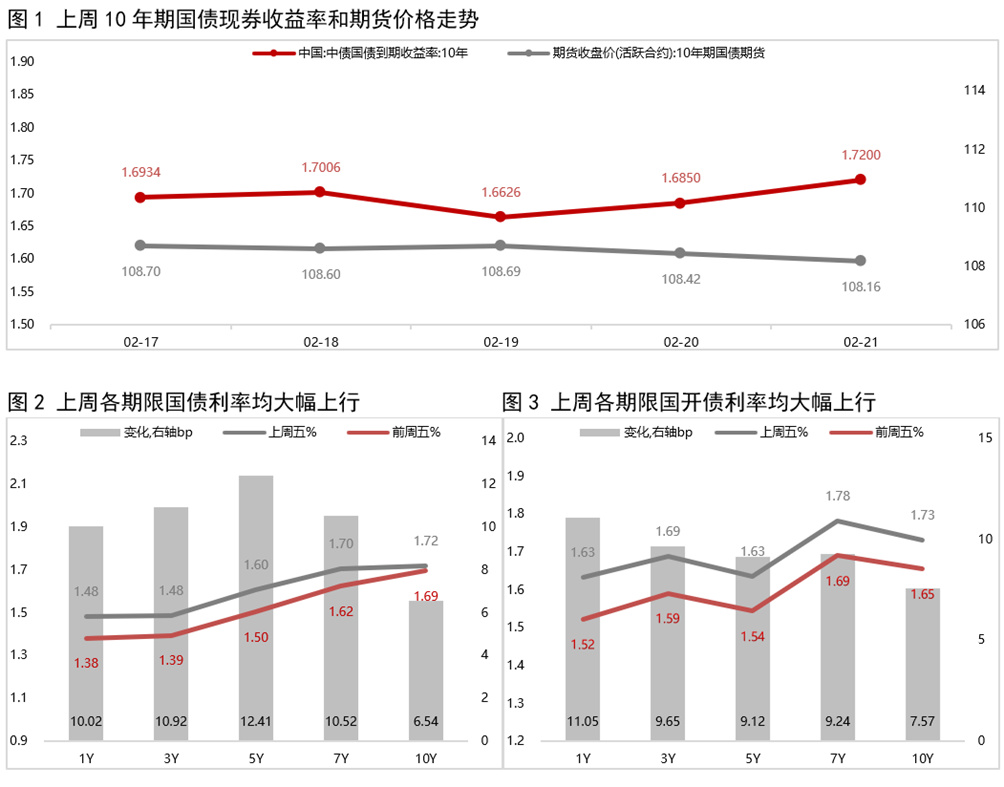

上周债市延续走弱,长债收益率震荡上行。全周看,10年期国债期货主力合约累计下跌0.67%;上周五10年期国债收益率较前周五上行6.54bp,1年期国债收益率较前周五大幅上行10.02bp,期限利差继续收窄。

2月17日:周一,资金面继续收紧,加之受民营企业家座谈会影响,股债跷跷板效应延续,债市震荡走弱。当日银行间主要利率债收益率普遍上行,10年期国债收益率上行3.88bp;国债期货各期限主力合约全线收跌,10年期主力合约跌0.13%。

2月18日:周二,债市波动较大,整体仍偏弱。具体来看,早盘资金面延续紧势,债市继续走弱,而午后随着资金面有所转松,加之股市下跌,债市小幅反弹。全天看,银行间主要利率债收益率普遍上行,10年期国债收益率上行0.72bp;国债期货各期限主力合约全线收跌,10年期主力合约跌0.17%,盘中一度跌0.44%。

2月19日:周三,受资金面转松,以及后续降准降息传闻提振,债市震荡回暖。当日银行间主要利率债收益率多数下行,其中,10年期国债收益率下行3.80bp;国债期货各期限主力合约收盘多数上涨,其中,10年期主力合约涨0.08%。

2月20日:周四,受资金面收紧压制,债市整体走弱。当日银行间主要利率债收益率普遍上行,10年期国债收益率上行2.24bp;国债期货各期限主力合约收盘全线收跌,10年期主力合约跌0.26%。

2月21日:周五,尽管资金面由紧转松,但受股市大涨压制,多头情绪大幅降温,债市延续弱势。当日银行间主要利率债收益率普遍上行,10年期国债收益率上行3.50bp;国债期货各期限主力合约收盘全线下跌,10年期主力合约跌0.27%。

1.2一级市场

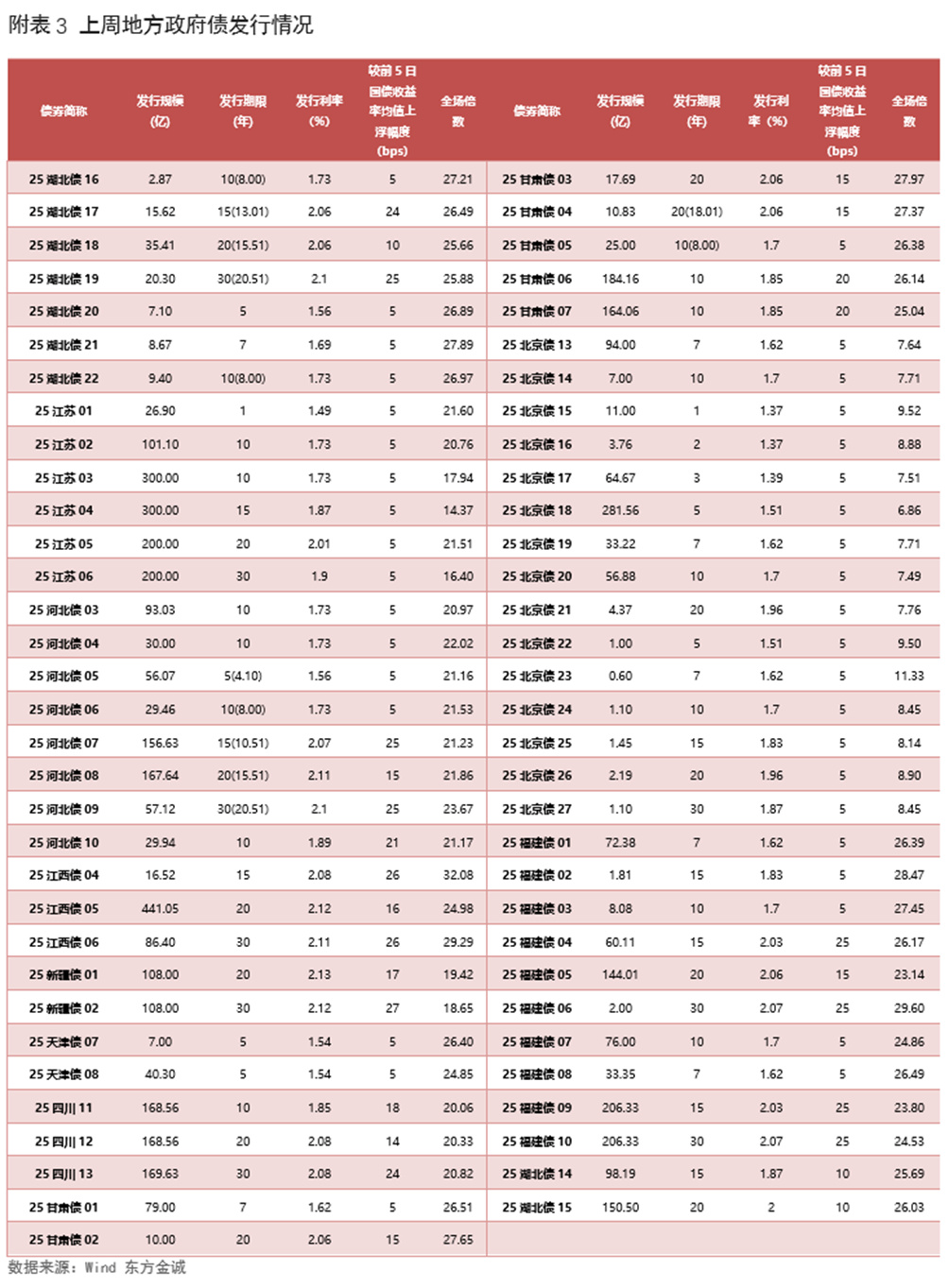

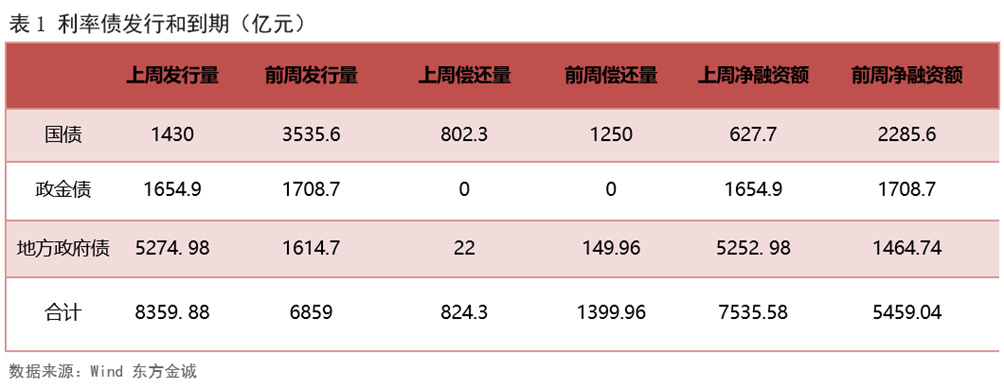

上周共发行利率债87只,环比增加41只,发行量8360亿,环比增加1501亿,净融资额7536亿,环比增加2077亿。分券种看,上周国债、政金债发行量及净融资额均环比减少,而地方债发行量及净融资额环比增加。

上周利率债认购需求整体尚可:共发行2只国债,平均认购倍数为2.76倍;共发行20只政金债,平均认购倍数为2.83倍;共发行65只地方债,平均认购倍数为20.55倍。(上周利率债发行情况详见附表1-3)

二、上周重要事件

2月LPR报价保持不变,符合市场预期。2月20日,全国银行间同业拆借中心公布新版LPR报价:1年期品种报3.10%,上月为3.10%;5年期以上品种报3.60%,上月为3.60%。

2025年2月两个期限品种的LPR报价保持不变,符合市场普遍预期,这一方面源于本月政策利率保持稳定,根本原因在于去年三季度末一揽子增量政策出台后,楼市回暖,经济景气度上升,带动2024年四季度GDP同比大幅上涨,随后2025年年初居民消费整体走势平稳,1月金融数据“开门红”,加之当前处于政策观察期,短期内降息的必要性下降;另一方面也因当前银行净息差处于历史低位,加之近期DR007和同业存单到期收益率上行,报价行缺乏下调LPR报价加点的动力。

三、实体经济观察

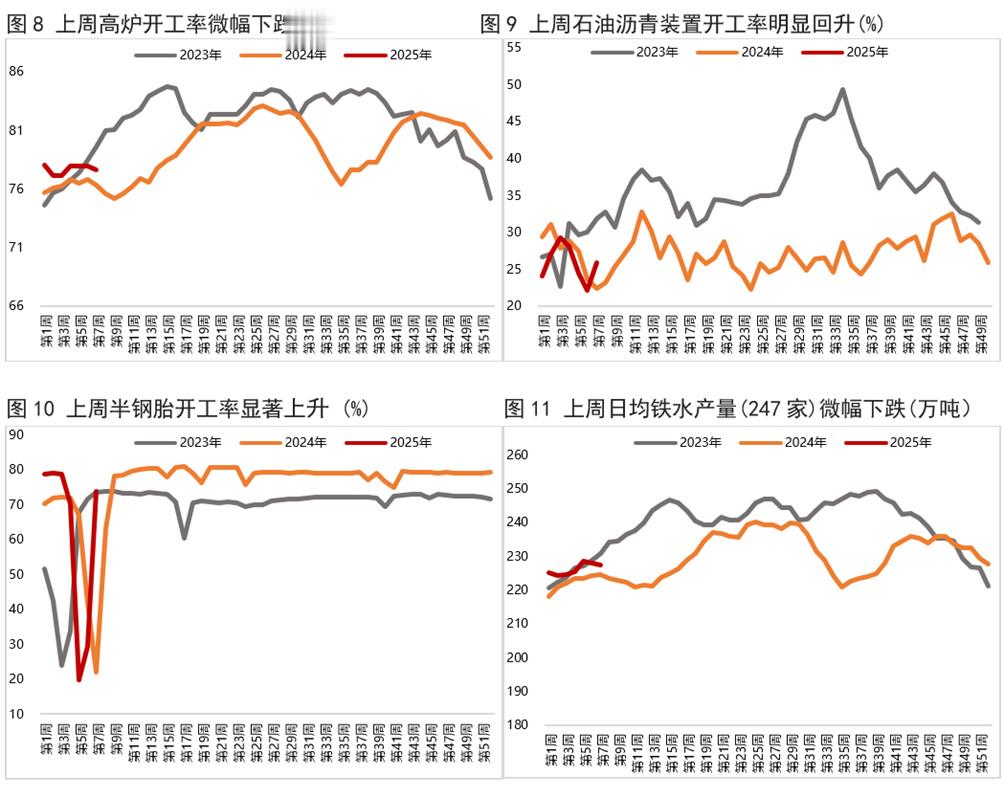

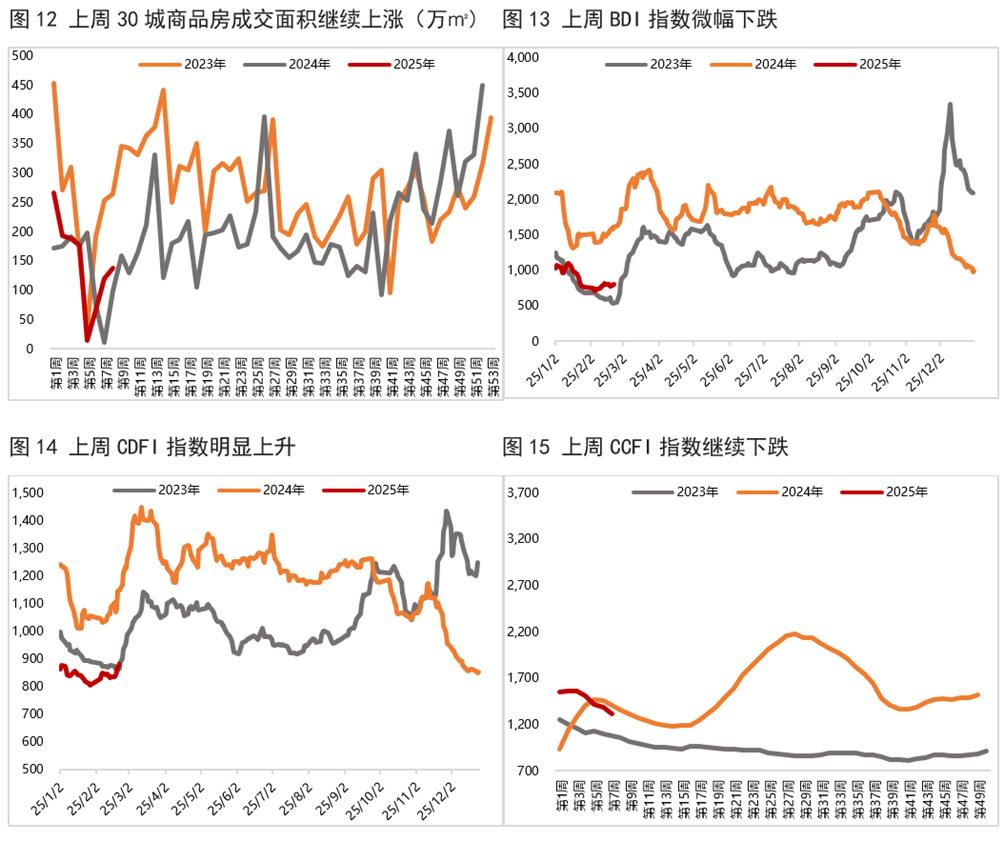

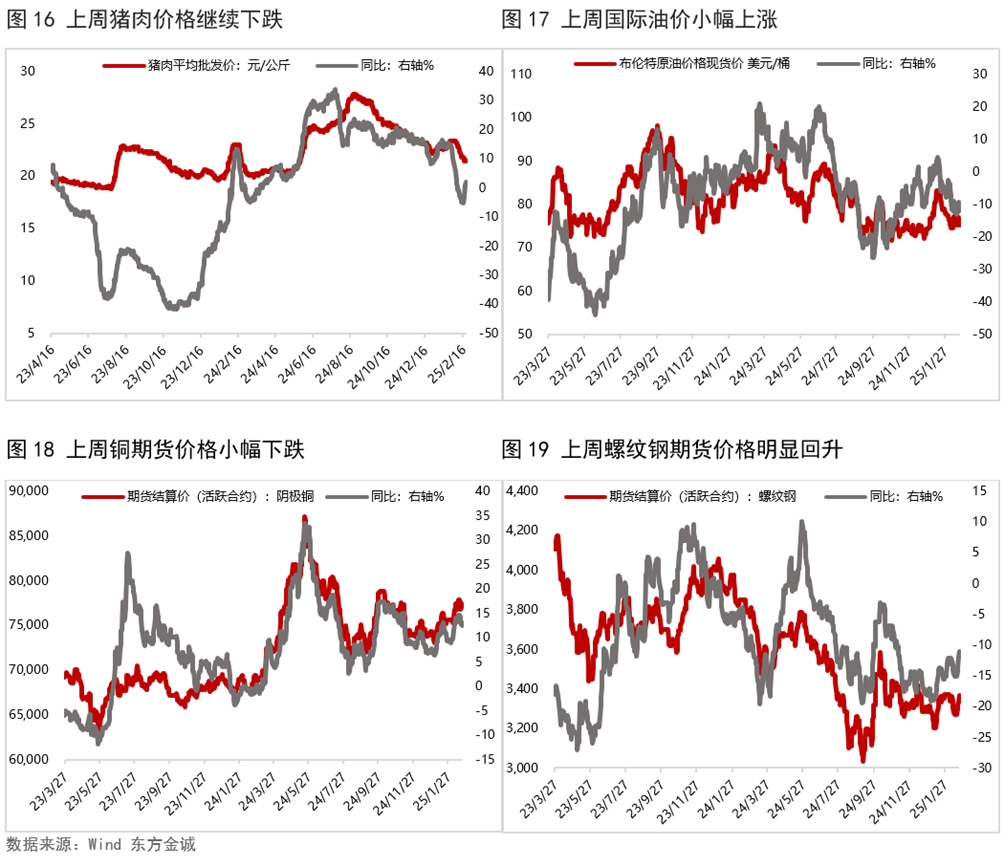

上周生产端高频数据涨跌不一,其中,石油沥青装置开工率、半胎钢开工率均有所上升,高炉开工率、日均铁水产量则微幅下滑。从需求端来看,上周BDI指数、出口集装箱运价指数CCFI均下跌;上周30大中城市商品房销售面积继续回升。物价方面,上周猪肉价格延续下跌,而大宗商品价格多数上涨,其中,原油、螺纹钢价格均有所上升,而铜价小幅下跌。

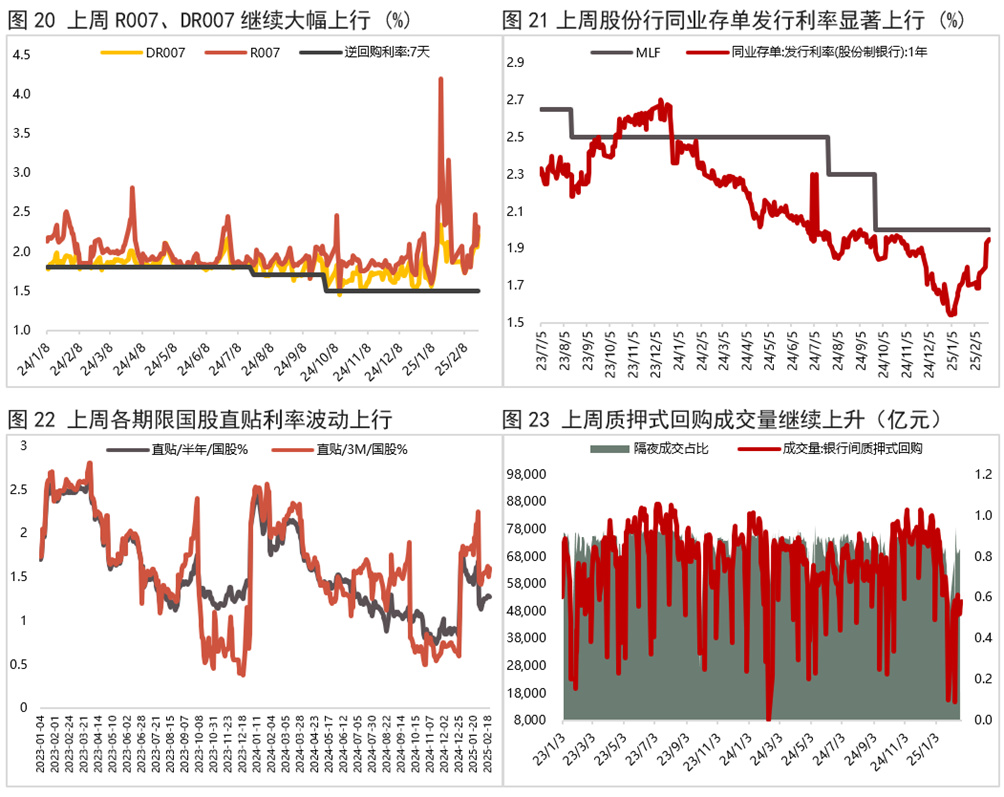

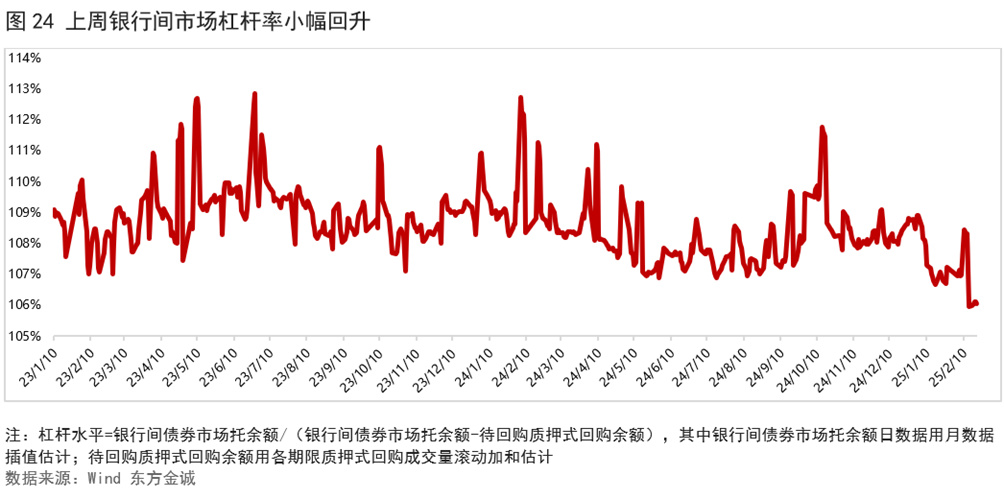

四、上周流动性观察

五、附表